Cómo va el 2022

- blog de bacosta

- 3077 lecturas

En enero del año en curso el FMI predijo que sería un año de bajo crecimiento con alta inflación. Desde entonces el FMI ha reducido dos veces sus proyecciones dando una perspectiva sombría de lo que será el crecimiento global. El OBELA estimó que el FED y el Banco Central Europea estaban en un dilema donde o, caminaban con inflación alta y alguna recuperación o utilizaban los instrumentos monetarios convencionales de alzar la tasa de interés, y tumbar la dinámica frágil del consumo e inversión, para bajar la inflación. Había diferencia entre el FED que tenia un problema monetario y el BCE que reconocía los problemas geopolíticos de la inflación. El resultado ha sido que ambos decidieron subir la tasa de interés y reducir la liquidez, con sus consecuencias previsibles.

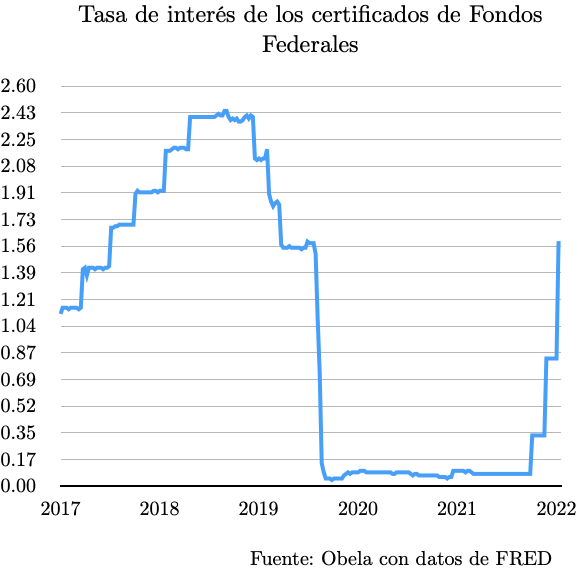

El FED, banco central de los Estados Unidos, frente a una inflación creciente y desenfrenada, en el mes de enero del año en curso, anunció que, dado que la política monetaria determina la tasa de inflación en el largo plazo, deberían ajustar la tasa de interés para afirmar la tasa de inflación de 2% en el largo plazo. La tasa de interés de los certificados de Fondos Federales a tres meses estaba en ese momento en 0.08%. La tasa de fondos federales es la tasa de interés a la que bancos e instituciones de crédito prestan sus balances de caja a otras instituciones análogas en la noche, sobre una base no colateralizada.

En marzo comenzaron a subir la tasa a ritmos de 0.25% a la vez y en junio ya está en 1.58%. Dado que la inflación anualizada a mayo es 8.2%, la tasa de interés real es de -6.7%. La interrogante es si deberán de subirla por encima de la tasa de inflación para lograr controlarla o si la inflación bajara a darle el encuentro en algún vecindario tornando el 4%, por efecto de estas alzas. Lo cierto es que no toda la inflación es monetaria, aunque en EE. UU. una parte importante si lo es. La escasez de microchips, la sequía y los aspectos geopolíticos de los precios de la energía no son monetarios y serán persistentes.

La interrogante es el impacto en la economía mundial de absorber el 20% del PIB en activos financieros, para devolverle al FED un tamaño normal de balances (pasó de 20% a 40% en marzo del 2020). El impacto sobre los mercados de capitales y de acciones, así como los mercados de commodities son incuestionables. Probablemente la prensa y los políticos le echen la culpa a Ucrania, pero en realidad, estos ajustes de liquidez sumado al alza de la tasa de interés conducen a una recesión que podría ser mundial o al menos, severa para los países centrados en el atlántico. Lo cierto es que en un contexto de baja de precios de commodities, el alza del trigo y la energía son un contrapeso para mantener la inflación estable.

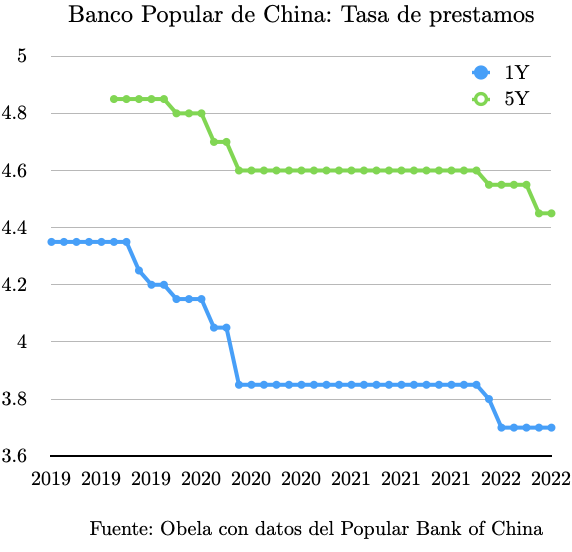

Mientras tanto el Banco Popular de China, su banco central, mantuvo la tasa en 2.9% estable desde noviembre del 2015 y marzo del 2022. Ante la desaceleración económica de un proyectado 5% de crecimiento en enero a 4.3% en abril, tomó medidas contra cíclicas, una de las cuales fue reducir la tasa de interés. Están despreocupados por el tema de la inflación, que no los aflige, y centrados en la recuperación de la producción. El BPC bajò la tasa de interés de los prestamos a un año (Loan Prime Rate LPR) de 4.31% en julio del 2019 a a 3.85% en abril del 2020, al inicio de la pandemia. Ante la caída del crecimiento proyectado en el 2022 lo redujo aún más a 3.70% en enero del 2022. Las tasas a cinco años fueron igualmente reducidas de 4.85% en julio del 2019 a 4.65% en abril el 2020 y a 4.45% en mayo del 2022

El contraste de las alzas de las tasas en occidente por la inflación, con la baja de las tasas para reactivar la economía en China muestra como el país asiático enfrenta la inflación a través de aumentos de oferta. De este modo, el trigo, el gas y petróleo que no sale a occidente por las sanciones económicas de occidente, se vende en China y llega en tren directo desde Rusia en seis días. Este podría ser el inicio de la creación de un centro de comercio de commodities en China que complemente al existente desde el siglo XV en Holanda. Opera, desde luego, en yuanes.

El cambio de los niveles de las tasas de interés en un contexto de economías abiertas llevaría a una depreciación del yuan porque saldrían los inversionistas de yuanes para pasarse a dólares. Sin embargo, como las tasas de China son el doble de las del EEUU esto no puede ocurrir. De otro lado, no hay apertura de las cuentas de capitales, para evitar una repetición del ataque conta el Yen en 1986-1990.

Los lideres de los BRICS han externado su interés en profundizar la cooperación entre sus países. Durante el primer trimestre del 2022 el comercio entre Rusia y China creció 28.7% frente al mismo periodo del año anterior. Las importaciones de carbón de la India desde Rusia se multiplicaron por 6 y las de petróleo se incrementaron 3.5 veces, hasta alcanzar un suministro de 1,000,000 de barriles diarios.

Así como la tasa de interés del gigante asiático se separó de la política monetaria occidental, también lo hizo el precio del petróleo. En Occidente el precio del petróleo rebasa los 100 USD. China e India pagan el equivalente a 70 USD por petróleo de ruso y un precio preferencial por el de Arabia Saudí.

Al haber restringido el acceso de Rusia mediante Swift (sistema internacional de pagos), los pagos del comercio con China e India, así como los recientes acuerdos de exportación de fertilizantes y cereales se han realizado en rupias, rublos y yuanes mediante CIPS (sistema Chino de pagos). China también plantea realizar en yuanes las importaciones de petróleo desde Arabia Saudí, para quien representa 25% de sus ventas.

Sin duda el gigante asiático saldrá fortalecida el año 2022, con una moneda que ahora se sabe es la de reservas de Rusia y de otros miembros de la Alianza Euro Asiática. Crecientemente importa menos el volumen de transacciones en una moneda, y mas el nivel de reservas internacionales en una moneda. Dice el FMI que el yuan es la quinta moneda de reservas internacionales del mundo, después del dólar, euro, libra, y yen. ( https://data.imf.org/?sk=E6A5F467-C14B-4AA8-9F6D-5A09EC4E62A4). El peso del dólar ha decaído de ser el 90% de las reservas en la década de 1960 a ser el 59% en mayo del 2022 y eso parece irreversible. Es el fruto de los manejos del FED que nunca han considerado que su tasa de interés impacta al mundo positiva o negativamente; o en todo caso, no le importa. Al resto si y eso se muestra con el manejo de las reservas. El año se anticipa que cerrara con tasas de inflación bordeando los dos dígitos y tasas de crecimiento cercanas a 2%, después de inflación. Estados Unidos crecerá 2.3% en el 2022 y 1.8% en el 2023. (Conference Board) América latina tendrá más suerte con tasas de crecimiento bordeando el 3% en Centroamérica, México con menos de 2%, los sudamericanos entre 1.5% de Chile y 0.8% de Brasil con los picos altos de Colombia, Bolivia y el Perú de 3% o más.