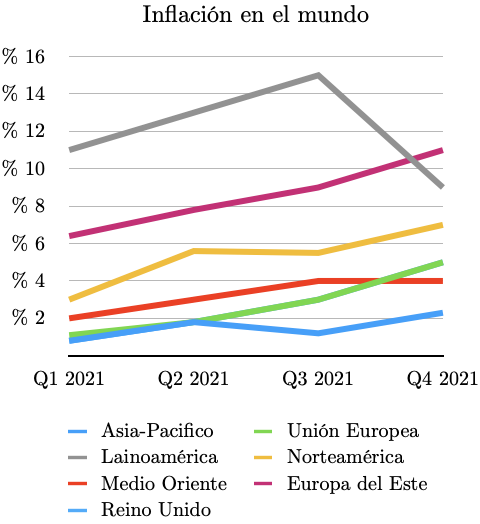

A medida que avanza el 2022 es más evidente el trilema crecimiento económico/bolsas/control de la inflación del que ya hemos hablado. Ahora se empieza a ver las decisiones que han tomado los bancos centrales y se analizará cómo estas impactarán sobre el crecimiento y los mercados financieros.

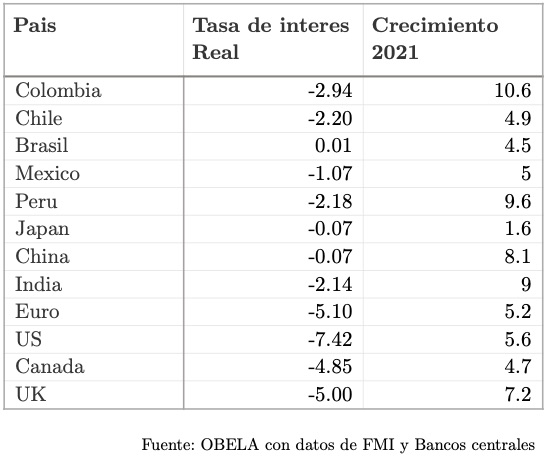

Bajo el modelo de inflación objetivo, los bancos centrales de Latinoamérica son los que han tomado la delantera con el incremento de las tasas de interés para combatir la inflación. Aún cuando las recuperaciones de la economía han sido más lentas de lo esperado, los incrementos de la tasa de interés no han tenido mayor impacto en los mercados financieros locales. Sin embargo, estos incrementos podrían inducir a una recesión, con en el caso de México, donde la tasa de interés se ha incrementado 200 puntos base situándose en 6% a pesar de que la economía ha tenido un crecimiento cercano a cero (0.02%).

A diferencia de EE.UU. y Europa, las presiones inflacionarias moderadas están permitiendo que los bancos centrales de muchas naciones asiáticas mantengan estables las tasas de interés para ayudar a impulsar la recuperación económica. Aunque las presiones han aumentado en India y Tailandia, Asia disfruta de tasas de inflación bajas en comparación con el resto del mundo. En Japón, el crecimiento de los precios sigue siendo débil como para que el banco central retire los estímulos.

Para EE.UU. y Europa la situación es mas complicada pues el solo anuncio de un potencial incremento en las tasas de inflación fue suficiente para que los mercados financieros tengan una tendencia a la baja a la vez que la economía no ha podido recuperarse.

En Europa la recuperación económica de 2021 fue débil y el Banco Central de Alemania ha proyectado la posibilidad de entrar en recesión en el primer trimestre del año. El producto de la zona euro se mantiene por debajo de la tendencia previa a la pandemia. Los altos costos de la energía y las restricciones del Covid han arrastrado el consumo a la baja y la escasez de suministros pesa sobre la producción industrial.

En enero del 2022 el índice de precios al consumidor subió a 7.5% en EE.UU. mientras que los precios al productor se incrementaron 9.7%, estas cifras refuerzan el argumento para que la Reserva Federal aumente la tasa de interés. En este escenario, subir la tasa de interés podría conducir a una recuperación más lenta e incluso a una recesión. De no subir la tasa de interés, con una inflación elevada y la tasa de interés cercana a cero, el rendimiento real de los bonos del tesoro es ampliamente negativa, a esto se le llama represión financiera. La alta inflación a su vez conduce a una reducción en términos reales de la deuda norteamericana, este es el impuesto inflacionario sobre la deuda.

La falta de rendimiento en los bonos federales crea incentivos en los inversores para mover sus capitales hacia activos financieros como las acciones, bonos, ETF’s o activos de reserva (metales preciosos, oro o arte) y commodities. La volatilidad en estos últimos representa un problema adicional, ya que el cambio en su precio afecta al resto de la actividad económica. Si la tasa de interés se mantiene cercana a cero, los precios seguirán en ascenso y con ello se extendería el periodo de alta inflación, pero si la tasa comienza a subir entonces bajará el precio y quienes se verán afectados son los países que se dedican a la producción y exportación de materias primas, salvo que China comience a acopiar materiales físicos como ya lo hace con el petróleo. Como las expectativas son que la Reserva federal aumente la tasa, este efecto ya se puede ver en el discurso de los inversionistas institucionales.

El conflicto actual entre Rusia y Ucrania puede tener un impacto sobre la inflación a nivel mundial. Se vería un incremento en los precios de minerales y granos básicos, pero sobre todo en gas y petróleo. Las restricciones impuestas reducirían el abastecimiento y en el peor de los casos un corte en el suministro de gas hacia Europa, que tendría que abastecerse en el mercado internacional, creando una fuerte presión sobre la demanda de energéticos. En este escenario Asia, particularmente China no tendría mayores complicaciones, pues tiene contratos de largo plazo con Rusia para el abastecimiento de gas a un precio fijo.

Todas estas condiciones; la alta inflación, las tasas de interés reales en negativo, el bajo crecimiento y el conflicto armado hacen aun mas difícil la tarea de los bancos centrales, que seguirán luchando por mantener los precios estables, mientras las economías apenas se recuperan de la caída del 2020.

Download / English