En 2020, para combatir la crisis económica, la Fed y otros bancos centrales del G7 redujeron sus tipos de interés y duplicaron su masa monetaria. A finales de 2021, el dilema era subir las tasas de interés para combatir la inflación o dejarlas bajas para evitar una desaceleración mayor. En marzo de 2022, la Fed decidió priorizar la inflación y comenzó una política monetaria restrictiva. Sin embargo, en marzo de 2023, la inflación en Estados Unidos y la Zona del Euro seguía siendo alta, lo que significó altas tasas de interés para combatirla. Los bancos centrales del G7 en el 2023 hacen malabares entre la inflación y la estabilidad del sistema financiero con dos instrumentos independientes, la tasa de interés y su balance (liquidez del sistema). Esto representa una crisis de la teoría monetaria no convencional y una crisis conceptual, ya que la tasa de interés no puede mantener a raya la inflación debido a que la escala actual de los precios es influenciada por factores más allá del control de los bancos centrales. Al mismo tiempo aumentar la liquidez y el balance de los bancos centrales es un contrasentido teórico, pero es lo que están haciendo ante lo que apareció como una crisis bancaria a inicios de marzo. Las regulaciones de Basilea se hicieron con la idea de minimizar el riesgo por créditos y la realidad muestra que el riesgo es por inversiones bancarias en un clima de alzas de tasas de interés en el mundo. El texto pretende mostrar lo que se espera en el contexto de poca teoría de los instrumentos de control inflacionario, de cambio en la función bancaria y del curso de otros fenómenos geopolíticos y ambientales.

El problema bancario

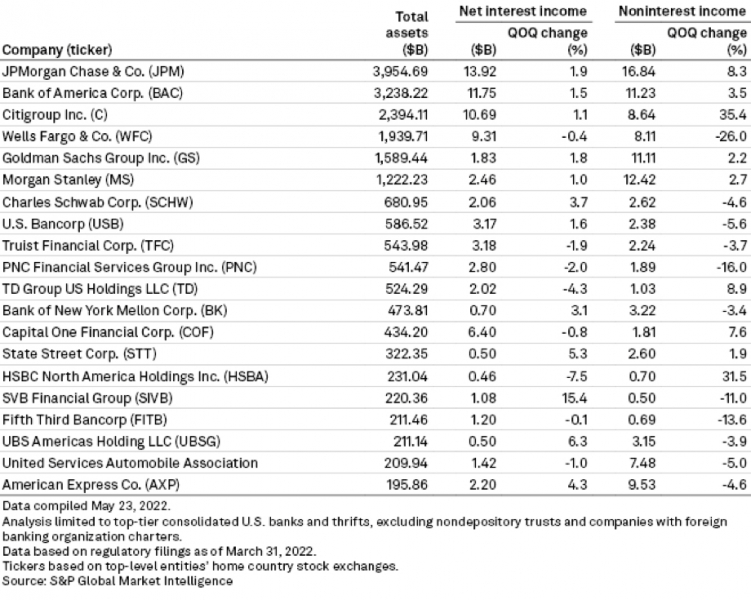

El problema bancario no es sorprendente, ya que es el resultado de la evolución de la banca y su estructura a lo largo del tiempo. El número de bancos en EEUU se ha reducido drásticamente, con solo 4,706 instituciones bancarias en el cuarto trimestre de 2022, que es un cuarto de los que había en 1984 y la mitad de los que había en 2007. La reducción se debe principalmente a fusiones, lo que ha llevado a que los 13 bancos más grandes controlen el 60% de los activos bancarios totales en EE. UU. Empero de estos, solo JPMorgan Chase & Co., Bank of America Corp., y Wells Fargo & Co. están entre los diez mayores en los sitios 6, 8 y 9. Los demás son esencialmente de China.

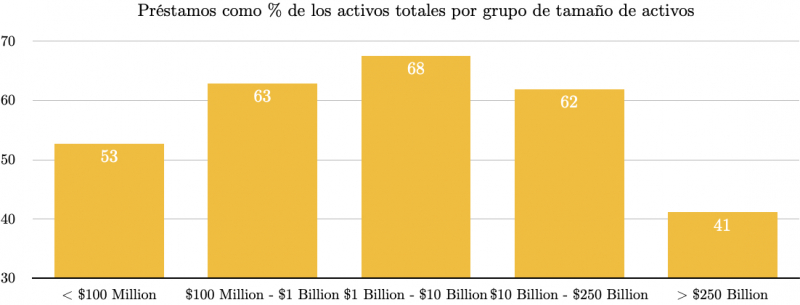

Esto ha llevado a una concentración de los activos bancarios, lo que se refleja en un índice de Gini que ha aumentado, en EE. UU., de 0.83 en 1984 a 0.95 en 2022. El problema de regulación es que los bancos más grandes occidentales se han alejado de los préstamos como principal fuente de ingresos y están más inclinadas a hacer inversiones en valores y productos estructurados así como en bonos del Tesoro. Esto ha vinculado sus ganancias a los mercados financieros y ha aumentado su exposición a los riesgos del mercado. Las regulaciones bancarias acordadas desde Basilea I hasta Basilea III giran en torno a préstamos y la calidad de éstos. Los bancos más pequeños en EE. UU. invierten el 47% de sus depósitos y capital, los siguientes más grandes, con menos de 1,000 millones de dólares de activos, invierten el 37% de sus depósitos y capital, los que están entre mil y diez mil millones invierten el 32%, los que están entre 250,000 y 10,000 millones el 38% y los trece bancos más grandes, con más de 250,000 millones de dólares de activos el 59%. Es decir que los entes reguladores, a la indicación acordada en el Banco de Pagos Internacionales, siguen los préstamos, pero no miran las inversiones que resultan ser una parte fundamental de las actividades bancarias contemporáneas. La función bancaria que consistía en recibir depósitos y canalizar estos recursos de terceros a inversiones de terceros, se transformó en recibir depósitos de terceros, operar con ellos a cuenta propia, y devolverles a los clientes la tasa de interés de referencia. Las ganancias se quedan para el banco. Claro, cuando hay pérdidas, la sociedad las cubre, en un socialismo bancario de nuevo cuño. Veremos mucho socialismo bancario en el 2023 y mucha crítica otra vez a la falta de regulaciones. La crisis bancaria se debe en parte a la falta de diversificación en las carteras de inversión de los bancos, muchos concentrados en productos financieros complejos y de alto riesgo, como son los productos estructurados respaldados por hipotecas. El problema importante es que hay menos competencia bancaria en el mundo y está más concentrada que nunca en la historia. Más competencia evitaría estos problemas y que los bancos regresen a ser intermediarios entre depositantes y tomadores de crédito también. Su transformación en bancos de inversión por cuenta propia con dinero del público no concuerda con la definición primigenia de intermediarios.

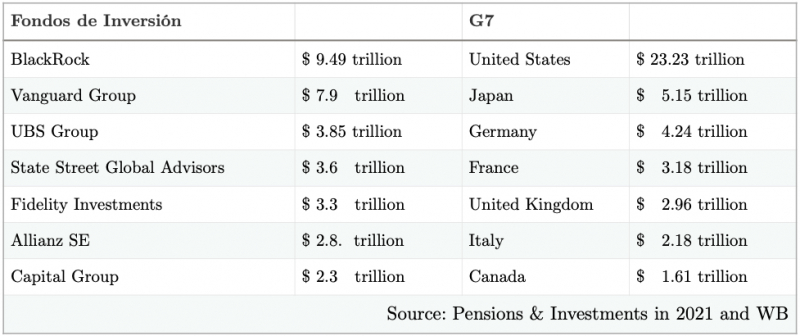

Lo novedoso es que la función que cumplieron los bancos antes, ahora están en manos de fondos de inversión que no están regulados. La dimensión de estos es la de los países del G7.

El aumento de las tasas de interés y la reducción de los saldos en su balance han llevado a pérdidas acumuladas en los mercados financieros de EE. UU. durante todo el 2022. El FDIC, la empresa federal de seguros de depósitos del país del norte, alertó sobre esta situación desde el primer trimestre del 2022, donde se observaron pérdidas no realizadas por parte de los bancos, que para finales del año superaron los 700 MMDD. La interrogante es qué pasa cuando el tamaño de un banco es mayor que la economía nacional. Es el caso de Credit Suisse, pues Suiza tiene un PIB de 808 mil millones de dólares en 2022, y el banco rescatado por UBS tiene activos y capital por 1.7 billones de dólares, más del doble. El tamaño de las pérdidas en un banco de esas dimensiones puede ser un problema nacional.

En Europa la situación es análoga al país americano en cuanto recesión inducida por el alza de la tasa de interés. El BCE publicó sus proyecciones económicas que incluían una revisión a la baja de las expectativas de inflación, principalmente debido a la disminución de los precios de la energía con cifras de 5,3% en 2023, del 2,9% en 2024 y del 2,1% en 2025. Cuando se dieron cuenta que la inflación tiene componentes no monetarios que no son afectados por la tasa de interés, el BCE anunció en marzo un aumento de los tipos argumentando que la inflación seguirá siendo "demasiado alta durante demasiado tiempo". La mirada desde Europa es que lo que ocurre en EE. UU. no les afecta, ya que no registran que están subordinados a las políticas del FED, como todo el resto del mundo occidental. La corrida contra Credit Suisse primero y contra Deutsche Bank luego, en marzo, han llegado a refrescar la memoria que el viejo mundo es parte del mundo y no se cuece aparte. La recesión europea ha llegado para quedarse junto con la de EE. UU. en el año 23 y los eventos bancarios sólo la profundizarán. Lo más probable es que los operadores sigan culpando a la guerra de Ucrania, pero la verdad es que la inestabilidad financiera mundial desde que se desregularon los mercados son una constante. Las pérdidas están en el gráfico debajo.

La sequía y sus efectos

Los problemas ambientales continúan su curso del año anterior. La Organización Meteorológica Mundial (OMM) predice además que el fenómeno del Niño se presentará en el Océano Pacífico tropical a partir de julio y agosto del 2023, lo que puede tener un impacto significativo en el clima mundial. Durante los episodios de El Niño, algunas regiones pueden experimentar sequías y altas temperaturas, mientras que otras pueden tener inundaciones e inviernos más fríos de lo habitual.

La llegada del Niño en 2023 puede tener cuatro posibles efectos importantes: un aumento de 0.2°C a la temperatura media de la tierra, sequías y posibilidades de incendios forestales en Australia, alteraciones climáticas y menos absorción del CO2 en América del Sur, e inviernos más fríos en el norte de Europa. Se espera que la influencia del Niño sobre el Atlántico Norte y el invierno del norte de Europa se fortalezca debido al calentamiento global. Esto viene encima de las sequías iniciadas hace seis años y del cambio de régimen de aguas en el globo con países inundados mientras otros están resecos. El impacto será sobre precios de alimentos. Ya existe en el 2022 una reducción de producción de alimentos en todo el mundo, menos en Australia y Sudamérica, que afectó la inflación en la canasta básica. Sobre esto vendrá este año el Niño. Esto es fuera de los cambios de climas anormales existentes en la línea ecuatorial sudamericana y los volúmenes de agua vertidos en enero y febrero en Ecuador, Perú y Brasil.

Mientras tanto en Asia…

China espera tener una tasa de crecimiento de 5.2% que contrasta con la falta de crecimiento de occidente. De su lado la inflación se mantiene alrededor de 3%, menos de la mitad de occidente y por tanto su tasa de interés de referencia del BPC es de 2.75% con una tasa de interés real levemente negativa para acelerar la dinámica económica de inversión y consumo. El gigante oriental tiene un escenario económico en las antípodas de occidente que será la base para el crecimiento económico global, que será bajo, pero algún efecto tendrá en Sudamérica. Para México y centro América la recesión estadounidense es su sello y difícilmente podrán esquivar esa realidad.

La construcción de una arquitectura financiera china paralela a la occidental, que incluye la actividad del Banco Central como un banco de reservas internacionales, el uso creciente del yuan en el comercio internacional, el desarrollo de un mercado de commodities ubicado en Shanghái denominado en yuanes, un mecanismo de pagos internacionales para operaciones en yuanes alrededor del mundo y dos bancos de desarrollo, el Banco BRICS y el Banco Asiático de inversiones en Infraestructura, colocan al país asiático en una posición inmejorable para determinar la economía global. Se debe tener presente que los cinco bancos más grandes del mundo son chinos y están dedicados a prestar, no a invertir a cuenta propia. La banca comercial china tiene un papel creciente en el globo, con los tres bancos más grandes del mundo y con cuatro de los seis bancos más grandes, sobrepasando a toda la banca occidental.

Esto se acompaña con el nuevo papel de China en Medio Oriente que ha modificado el mercado petrolero mundial. El acuerdo de paz entre Irán y Arabia Saudita trae consigo un comercio creciente entre el Dragon de oriente y sus dos vecinos occidentales. Ya era el principal comprador de petróleo de ambos países que ahora se consolidan en un acuerdo de largo plazo que podría asistir en el desarrollo del mercado de petróleo en yuanes. Además, el acuerdo de China con Siria en la Ruta de la Seda, firmado en el año 22, abre las relaciones entre ambos y le permite a Siria, país sujeto a sanciones económicas de occidente, junto con Irán y Venezuela, comerciar en yuanes y guardar sus reservas internacionales de otro modo. Finalmente está el acuerdo de Xi con Putin. Rusia es el principal proveedor de petróleo de China, que lo compra mediante oleoductos construidos por China con sus fondos. El dragón asiático tiene 66 oleoductos que cubren una parte limitada del territorio, pero lo conectan con Rusia. El comercio con Irán y Arabia Saudí será por mar. El precio del petróleo no bajará de 80 dólares barril según los estimados de la revista Forbes y las proyecciones de compra son que las importaciones aumentarán respecto al año pasado. Todo apunta que el país compra petróleo para guardar o quizás para comerciar petróleo refinado desde Shanghái en yuanes y en competencia frontal con EEUU, cuya principal exportación es petróleo refinado.

Conclusiones

Con occidente estancado y oriente dinámico, quien determina los precios de las materias primas serán los orientales, a pesar de las tasas de interés altas los presionan a la baja. La demanda real, la no especulativa, es de oriente y esa impacta sobre las exportaciones de Sudamérica. Las exportaciones de los países de la Cuenca del caribe, incluido Colombia, se verán severamente afectos por el estancamiento de occidente. El resto de Sudamérica debería mantener algún dinamismo por estas razones. El cambio climático y la escasez de agua pueden jugar en contra.

A pesar de que la FED comenzó una política monetaria restrictiva, en marzo de 2023 la inflación seguía siendo alta y aunado a los colapsos bancarios, lo que ha llevado a los bancos centrales del G7 a hacer malabares entre la inflación y la estabilidad del sistema financiero. La concentración de activos bancarios en grandes instituciones financieras es un problema, ya que su exposición a los riesgos del mercado es mayor debido a sus inversiones en valores y productos estructurados. Las regulaciones bancarias no han seguido esta evolución de la función bancaria, centrándose en préstamos en lugar de inversiones, lo que resulta en una falta de diversificación en las carteras de inversión de los bancos.

La transformación de los bancos en instituciones de inversión por cuenta propia ha llevado a una falta de competencia bancaria en el mundo, lo que ha contribuido a la crisis bancaria actual. Sería necesario que los bancos regresen a su función primigenia de intermediarios entre depositantes y tomadores de crédito para evitar futuras crisis bancarias.

La sequía y los efectos del cambio climático son un problema mundial cada vez más grave, que se espera que se agrave con el fenómeno de El Niño que se espera para 2023. Las sequías y las alteraciones climáticas pueden tener un impacto significativo en la producción de alimentos, lo que puede afectar la inflación y los precios de los alimentos.

Sin duda la sequía será un freno para todos y la inflación se mantendrá en cuanto la sequía impacta precios de alimentos y en tanto los microchips necesarios para la industria continuarán escaseando. Como tendencia general, el proteccionismo estrenado por Washington posiblemente sea copiado por otros a pesar de las resistencias de la OMC. El ejemplo de industrialización de Indonesia seguramente será estudiado y seguido por aquellos gobiernos que tienen más grados de libertad en la definición de la política económica.

China tiene una economía en crecimiento que contrasta con la falta de crecimiento en Occidente. El país asiático está construyendo una arquitectura financiera paralela a la occidental que lo pone en una posición privilegiada para determinar la economía global. China también está desempeñando un papel cada vez más importante en el mercado petrolero mundial y estableciendo acuerdos comerciales importantes con países de Oriente Medio.

Para México y Centroamérica, la recesión en Estados Unidos es un sello distintivo que difícilmente podrán esquivar. Esto indica que estos países pueden enfrentar severos desafíos económicos en el futuro cercano.

El liderazgo de occidente está debilitándose y el fortalecimiento de oriente está emergiendo no sólo en el plano económico y tecnológico sino político, como se apreció en el acuerdo de paz de Irán con Arabia Saudí. Se debe observar la potencia del mercado de commodities de Shanghái y la posible exportación de gasolina refinada en yuanes luego de hacer acuerdos con los países sancionados por EE. UU. que no pueden exportar petróleo y limitan las exportaciones de refinado desde dicho país.

China continuará con la conquista de los mercados[I1] de América latina para automóviles, vehículos eléctricos, transportes eléctricos de pasajeros y carga, la compra de empresas de distribución eléctrica y creación de parques de generación eléctrica renovable mientras termina de vender los automóviles de energía fósil que sustituye en su país, y le quita el mercado a occidente.

En resumen, el texto destaca la importancia de estar conscientes de los desafíos globales y regionales que enfrentamos en términos de cambio climático, economía y política, y cómo estos pueden afectar la vida cotidiana de las personas en todo el mundo.

[1] Instituto de Investigaciones Económicas UNAM, coordinador OBELA, SNI III/CONACYT

[2] OBELA está conformado por: Dr. Alberto Tena, post doctorante IIEC UNAM, beca DGAPA; Luis Colin, Facultad de economía, beca Conacyt; Gabriela Ramírez, Facultad de economía beca CONACYT; Bertin Acosta Bautista, Facultad de economía, beca CONACYT; Monserrat Granillo Hernández, Facultad de economía