La tasa de inflación anual en EE. UU. alcanzó 8.4 % en marzo de 2022, la más alta en cuatro décadas. América Latina se estremece al recordar cómo se controló la inflación de aquella época ¿Existen las condiciones para un nuevo choque Volcker? ¿Qué es diferente cuatro décadas después?

Con el final de los acuerdos de Breton Woods en 1973, la consecuente devaluación del dólar, que pretendía aliviar el déficit comercial, terminó por encarecer las importaciones, y con las políticas de control de salarios y precios, EE. UU. experimentó una inflación creciente y sostenida, a la vez que lidiaba con el estancamiento económico.

En marzo de 1980 cuando la inflación llego a 14.8% el entonces presidente de la Reserva Federal Paul Volcker restringió la oferta monetaria, lo que incrementó súbitamente la tasa de interés de los fondos federales al 17% promedio mensual, con una tasa promedio real del 2.2%. La tasa se mantuvo por encima del 16% hasta mayo de 1981, cuando subió a 19%, equivalente a 7% promedio real.

Este súbito y prolongado aumento de la tasa de interés conocido como choque Volcker cumplió su función de controlar la inflación, pero condujo a la economía de EE. UU. hacia una recesión con tasa de desempleo del 6.4 % que llegó a 11% en los años posteriores. El alza de la tasa y sus efectos se transmitieron a nivel global, a través de la deuda pública externa, que era en dólares. La economía mundial pronto se vio sumida en una recesión, como efecto del alza en la tasa de interés, los mercados de materias primas colapsaron y los países primario-exportadores se enfrentaron a una crisis inédita.

América Latina se enfrentó a la devaluación de los tipos de cambio, una década sin crecimiento económico y una deuda externa impagable, que forzó a los países a declararse en moratoria y aceptar las condiciones del FMI para la estabilización económica. El diagnostico de parte del FMI de la crisis fue que era un problema de industrialización. La recomendación por tanto fue abrir las economías y pasar de economías cerradas a economía abiertas. Se abandonaron los procesos de industrialización por sustitución de importaciones y optaron por el modelo de crecimiento exportador con bajos salarios y reducido gasto público.

¿Se puede repetir la historia?

El presidente de la FED, Jerome Powell, reveló la semana pasada que la Fed está lista para adoptar una postura más agresiva contra la inflación. Se espera un incremento de al menos 0.5% en mayo, con 2 o 3 incrementos más que acerquen la tasa a 2% para julio, esto dejaría la tasa de interés real en -6.5%.

Estas expectativas ya se reflejan en los mercados financieros, que acumulan amplias pérdidas en lo que va del año. A partir de las declaraciones de Powell bajó el precio de los commodities. Como los tipos de cambio no se han recuperado por completo del impacto sufrido en 2020, de continuar con la misma tendencia se podrían deteriorar los términos de intercambio para los no exportadores de petróleo y minerales.

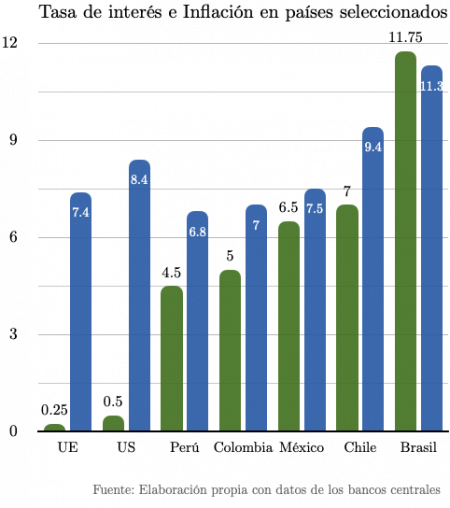

En América Latina los bancos centrales subieron las tasas de interés para controlar la inflación doméstica. El alza de tasas y la incertidumbre política internacional generada por el conflicto Ruso-Ucraniano hacen muy probable una recesión económica, para los no exportadores de petróleo y minerales. Esto ya se puede vislumbrar en algunos países.

A diferencia del choque Volcker la inflación ahora es de un solo dígito y la tasa de interés real es negativa en la mayoría de los casos, ampliamente negativa en el caso de EE. UU. y la UE, con -7.15% y -7.9% respectivamente, que son inéditos. Se ha abierto la puerta al comercio de commodities en monedas diferentes al dólar, en un contexto en que la economía mundial esta encadenada a China y ha reducido sus exportaciones hacia EE. UU., salvo México y Centro América.

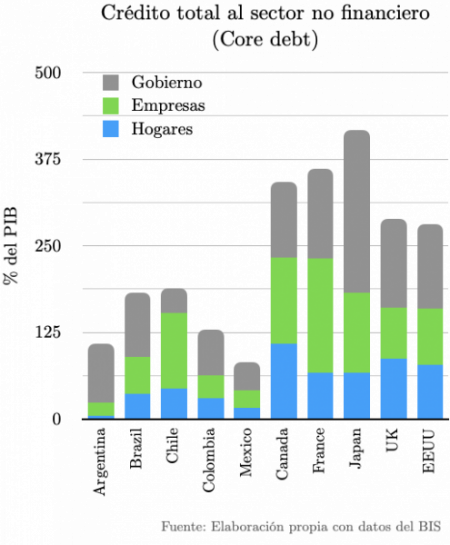

Al aumentar la tasa de interés, se eleva el costo de la deuda, sin embargo, los niveles de endeudamiento en América Latina son relativamente bajos y están emitidos en su mayoría en moneda local. A quien más debería preocupar la agresiva política monetaria de la FED es a los PRAE (Países ricos altamente endeudados)

En la década de 1980 la política fiscal expansiva del gobierno norteamericano en combinación con la política monetaria restrictiva de la Reserva Federal condujo a grandes déficits y un aumento en el costo de la deuda federal, que llevó al congreso a tomar medidas de restricción fiscal. A pesar de esto la deuda federal se ha acumulado y pasó de 32 a 124% del PIB en el 2021.

En 1980 con una tasa de interés de 19% el servicio de la deuda era 6% del PIB, en 2022 es necesario solo una tasa de 4.8% para tener la misma carga fiscal. Lo mismo sucede con todos los países del G7, que tienen una ratio deuda PIB superior al 100% en todos los casos. El sector privado acumula una proporción de deuda similar, por lo que los aumentos en la tasa de interés afectarán directamente su margen de ganancia y rentabilidad. Los hogares, sobre todo en países desarrollados acumulan una deuda que les hará resentir la política monetaria, sobre todo en las hipotecas.

Aunque los próximos años serán complicados para las economías de América Latina, el escenario es menos catastrófico que el de 1980, por el contrario, EE. UU. continua con un déficit comercial de manera sostenida, lento crecimiento y un sector financiero boyante que no corresponde a la economía real.