Arquitectura financiera internacional

Oscar Ugarteche[1]

Jose Luis Cal[2]

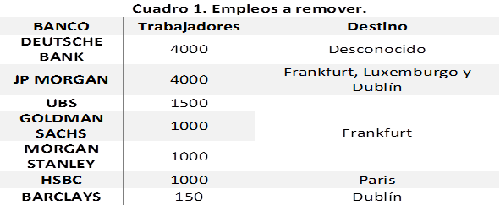

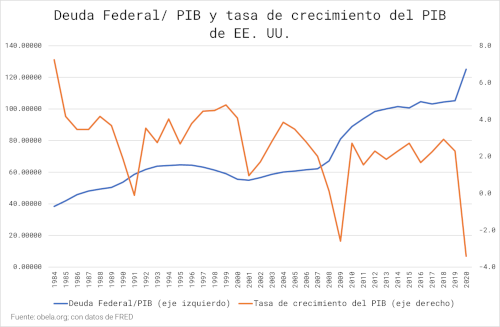

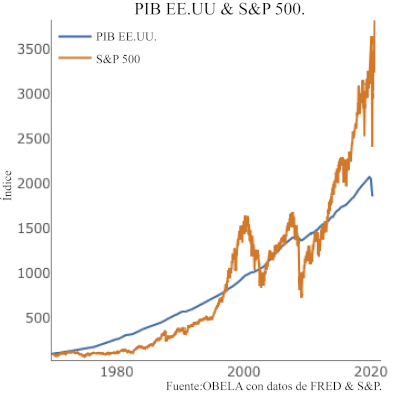

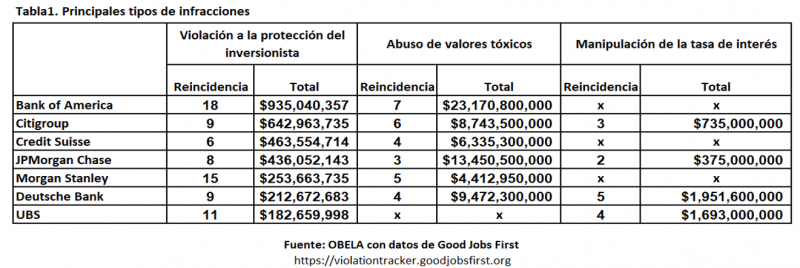

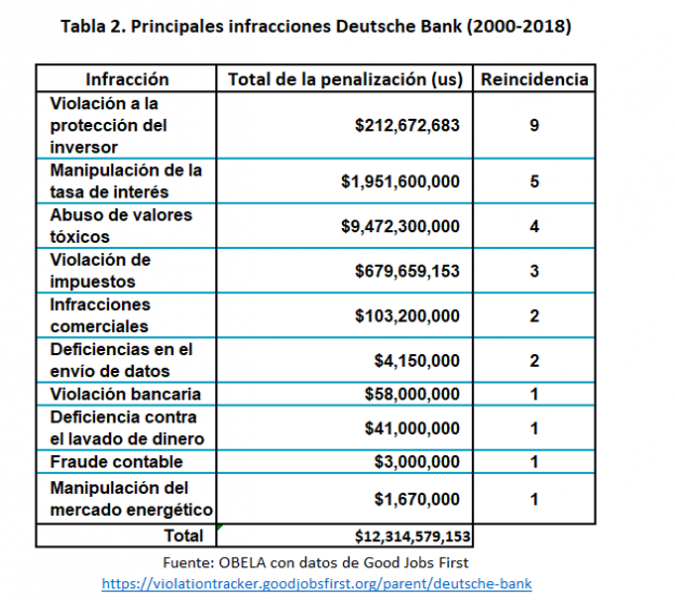

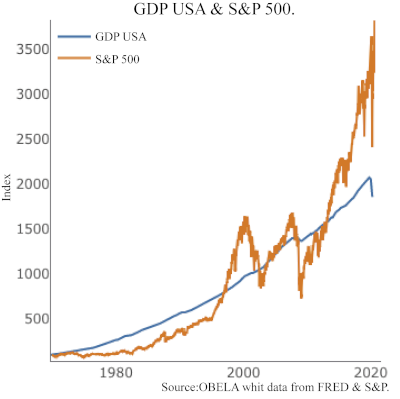

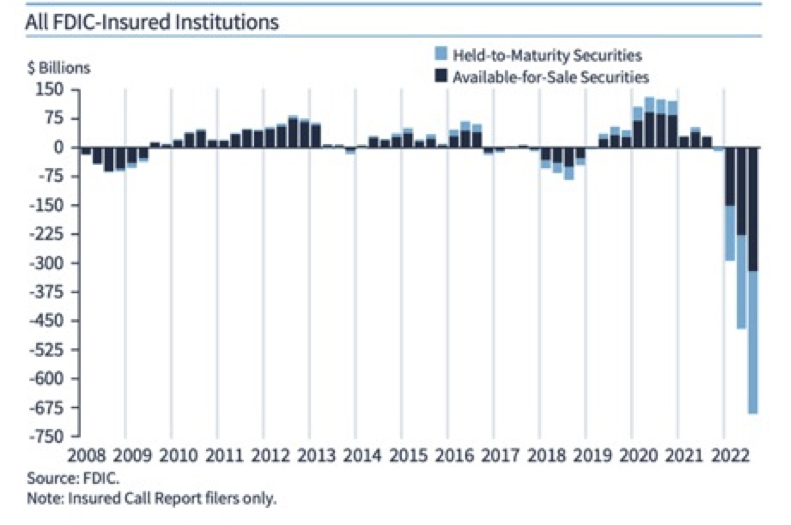

Tras la crisis financiera estadounidense del 2007-2009, se perdieron 8 millones de millones de dólares en la bolsa y se restructuró el sector financiero. Las multas que vienen siendo aplicadas relacionadas a esa etapa suman más de 350,000 millones de dólares y están asignadas a los bancos mayores de Estados Unidos y del mundo. A consecuencia de esto se produjo una reforma a iniciativa del G20 en Londres en marzo del 2009. Dentro de Estados Unidos se generó como consecuencia una ley regulatoria a medias, a instancias de los senadores Christopher Dodd y Barney Frank. La Wall Street Reform and Consumer Protection Act. Apenas a días de asumir la presidencia, Trump ha emitido una orden ejecutiva para derogarla. La consecuencia ha sido un auge el precio de las acciones.

La ley Dodd-Frank, creó dos organismos que regulan actualmente al sector financiero, el Financial Stability Oversight Council (FSOC) – consejo de vigilancia de estabilidad financiera - y el Consumer Financial Protection Bureau (CFPB) – la Oficina de protecciones financiera del consumidor-. Aunado a estos dos organismos, se creó la regla Volcker, nombrada en honor al ex presidente de la Reserva Federal Paul Volcker que les prohíbe a los bancos realizar con recursos del banco: 1. especulación de corto plazo por medio de derivados y 2. el comercio propietario. Se define comercio propietario al que efectúan las instituciones financieras por cuenta propia. Estas prácticas no benefician a los clientes y aumentan los riesgos del banco en su conjunto.

El FSOC se encarga de vigilar a las instituciones financieras al revisar sus hojas de balance, con el fin de brindar mayor eficiencia y transparencia al sector financiero, para evitar rescates con dinero público de los “demasiado grandes para quebrar”. La Reserva Federal, también monitorea a los bancos grandes por medio de las pruebas de estrés y es quien participa del banco de Pagos Internacionales de Basilea y coordina las políticas globales con ellos.

Esta ley tuvo un efecto restrictivo en la cantidad de activos financieros emitidos por parte de los bancos, que se disparó entre 1980 con la promulgación de la primera ley de desregulación de instituciones de depósito y control monetario que le permite fusionarse a los bancos y se deshizo de los topes de las tasas de interés que imponía la Fed, desde 1934, gracias a la ley Glass–Steagall .

Trump, habla de bajar la regulación impuesta por el CFPB y el FSOC, reducir la supervisión de la Fed en los bancos mediante sus pruebas de estrés que “ha transformado a los bancos en adversos al riesgo”, dice. La consecuencia para él es el freno al crecimiento económico americano por la poca expansión crediticia de estos. Con los mismos argumentos quiere quitar la regla de Volcker.[i]

El representante Jeb Hensarling es el encargado de puntualizar los cambios a la ley Dodd-Frank en su propuesta llamada “ley de selección financiera” -Financial Choice Act. La reacción desde Basilea, donde se coordinan las políticas supervisoras globales, fue de desconcierto.[ii]

Un impacto importante sobre la nueva dirección de la desregulación financiera, fue la renuncia el viernes 10 de febrero de Daniel Tarullo, presidente del Federal Financial Institutions Examination Council,. Este organismo es el encargado de hacer las revisiones a los bancos americanos “demasiado grandes para quebrar”, por lo que su renuncia dejaría el camino más llano a la desregulación. Las acciones de Bank of America subieron 1% media hora después de anunciada su renuncia la tarde del 10. [iii]

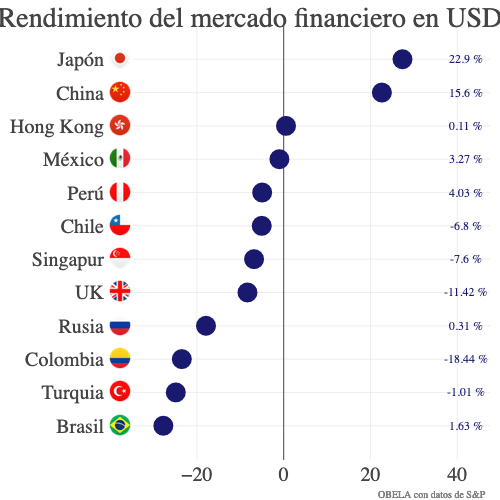

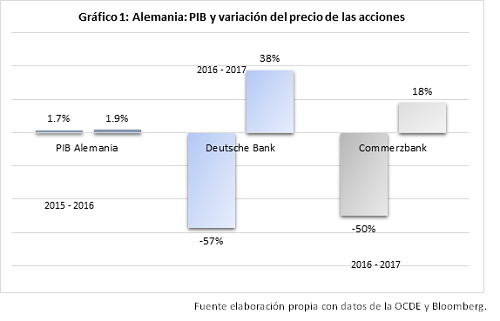

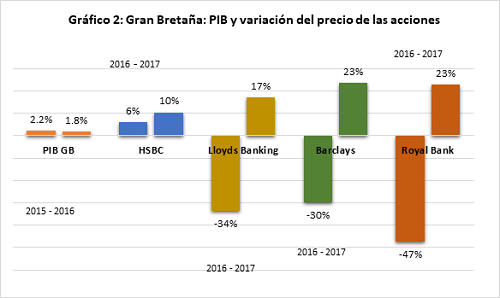

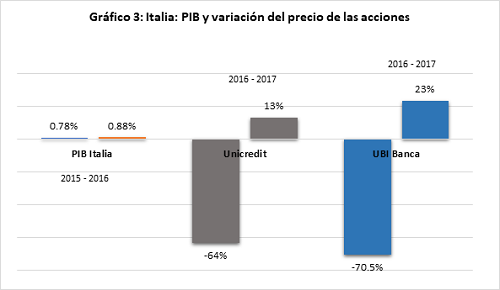

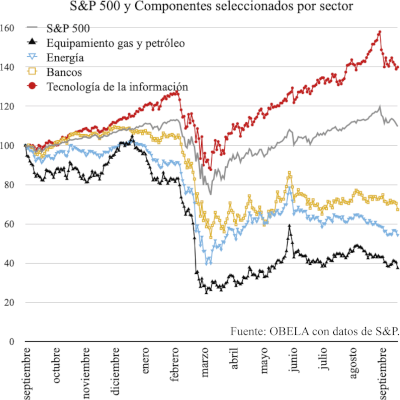

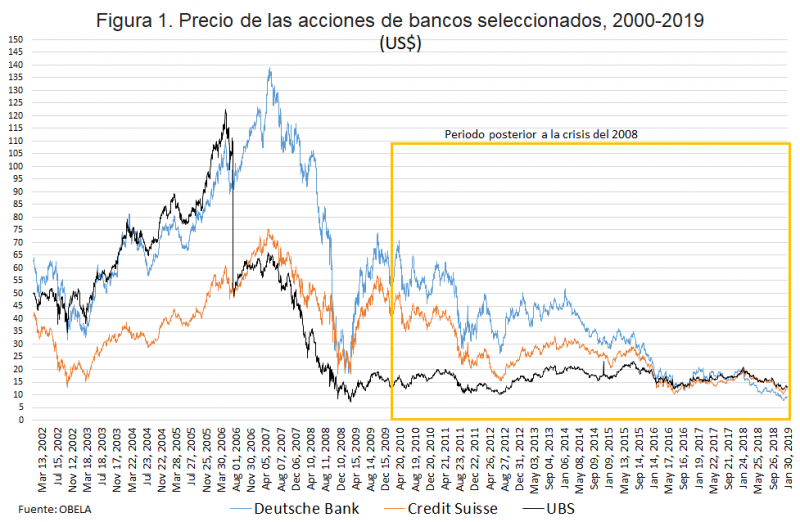

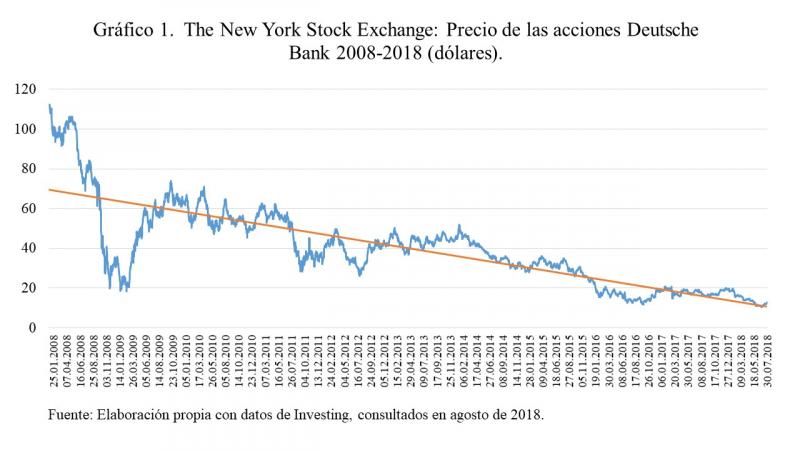

El anuncio de los cambios a la ley impactaron sobre el precio de las acciones bancarias en Nueva York y Londres. El NASDAQ Bank Index, que engloba el precio de las acciones de los 24 bancos estadounidenses más grandes, ha subido 24% entre el 8 de noviembre que fue electo Trump, y el 2 de febrero del 2017.

Al observar las acciones de los principales bancos europeos, algunos casi quebrados, han tenido un auge parecido al de los bancos americanos creciendo entre octubre del 2016 y febrero del 2017 en un 22.80%, teniendo el gran salto después de la victoria electoral de Trump. Esto parece ser una muestra que el complejo financiero internacional puede estar detrás de Trump. Sin duda están enfrentados los bancos europeos con sus reguladores y deben preguntarse cuando los desregulan a ellos también.

El gran aumento en el precio de las acciones de todos los bancos se explica en parte, por los intereses financieros globales representados dentro del equipo económico de Trump tanto en el consejo de asesores económicos de la Casa Blanca como en el Departamento del Tesoro. Los banqueros prevén que la rentabilidad de los bancos aumentará considerablemente por la disminución de las regulaciones, de las reservas de liquidez y de capital exigidas y que esto llegará a Europa pronto.

Kolakoweki en Investopedia calcula que los beneficios del sector bancario americano gracias a la desregulación serán de aproximadamente 120 mil millones de dólares, de los cuales 100,000 millones serían para los 6 bancos más grandes.[iv]

Los bancos usaran estas ganancias para aumentar los dividendos pagados y para efectuar grandes programas de recompra de acciones lo que elevaría significativamente el precio de las acciones y las utilidades por acción de los bancos. (índice P/E)

Todo esto le trae una serie de complicaciones al complejo financiero no estadounidense. Mario Draghi, presidente del Banco Central Europeo, advirtió que esta serie de modificaciones aleja a los EE.UU. de los objetivos de estabilidad de Basilea al disminuir los requerimientos de capital a los bancos americanos, poniendo así en riesgo al total del complejo financiero mundial.[v]

La calificadora Fitch’s, aseguró que disminuir los requerimientos de capital a los bancos americanos, tendrá dos efectos negativos para el complejo financiero: un aumento del riesgo sistémico y un aumento en el costo de la deuda a los mismos en el mundo.

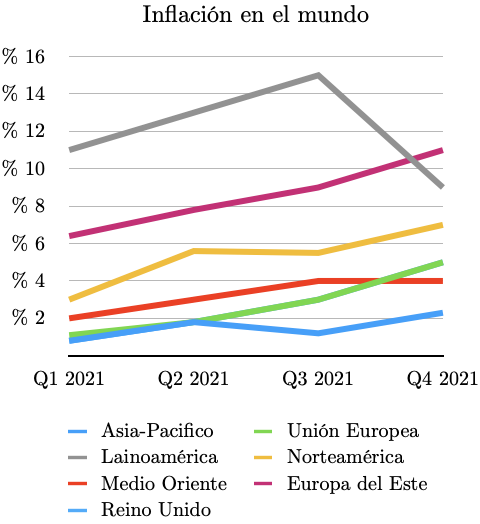

Se está empezando a alimentar, una crisis mayor del complejo financiero. Lo más preocupante es que tanto América Latina como el resto del mundo, se ven enfrentados a niveles de inestabilidad financiera muy alta que podría poner a la economía mundial en un foso económico más profundo que donde nos dejó la crisis de 2008.

14 de febrero de 2017

[1]Investigador titular del Instituto de Investigaciones Económica de la UNAM, coordinador del Proyecto OBELA, miembro del SNI/CONACYT.

[2]Facultad de Economía UNAM, Proyecto OBELA.

[i]Tracy, R., “GOP Election Sweep Heralds Postcrisis Turning Point for Financial Regulation”, noviembre 9 de 2016, New York: The Wall Street Journal. Visto en https://www.wsj.com/articles/gop-election-sweep-heralds-postcrisis-turning-point-for-financial-regulation-1478723086, Último acceso: 14 de febrero de 2017.[ii]Finkle, V., “Jeb Hensarling Plan Rekindles Debate as Republicans Aim to Dismantle Dodd-Frank”, Junio 7 de 2016, New York: The New York Times. Visto en https://www.nytimes.com/2016/06/08/business/dealbook/republicans-plan-to-dismantle-dodd-frank-rekindles-a-debate.html, Último acceso: 14 de febrero de 2017.

[iii]Tracy, R., "Daniel Tarullo, Federal Reserve Regulatory Point Man, to Resign", febrero 10 de 2017, New York: The Wall Street Journal.Visto en https://www.wsj.com/articles/daniel-tarullo-federal-reserve-regulatory-point-man-resigning-1486751401, Último acceso: 14 de febrero de 2017.

[iv]Kolakoweski, M., “Trump's Bank Deregulation May Send Investors $120B”, febrero 6 de 2017, en Investopedia, visto en http://www.investopedia.com/news/trumps-bank-deregulation-may-send-investors-120b, Último acceso: 9 de febrero 2017.

[v]Jones, C., “Mario Draghi pushes back at Trump shake-up”, febrero 6 de 2017, Londres: Financial Times. Visto en https://www.ft.com/content/ea395010-ec88-11e6-ba01-119a44939bb6, Último acceso: 14 de febrero de 2017.

- 31168 lecturas

Arquitectura financiera internacional

- 4925 lecturas

Editoriales anteriores

| Adjunto | Tamaño |

|---|---|

| 40.48 KB | |

| 34.84 KB | |

| 148.23 KB | |

| 147.63 KB | |

| 38.41 KB | |

| 591.82 KB |

- 4983 lecturas

2013

- 3695 lecturas

J. P. Morgan & Chase Co.

- blog de auramg

- 4103 lecturas

El presente trabajo fue elaborado por alumnos de la Facultad de Economía para la materia de Finanzas Internacionales. Contiene una descripción de la compañía en sí, un recorrido sobre su expansión, para pasar al análisis de su situación financiera, y se finaliza con una explicación sobre su importancia actual.

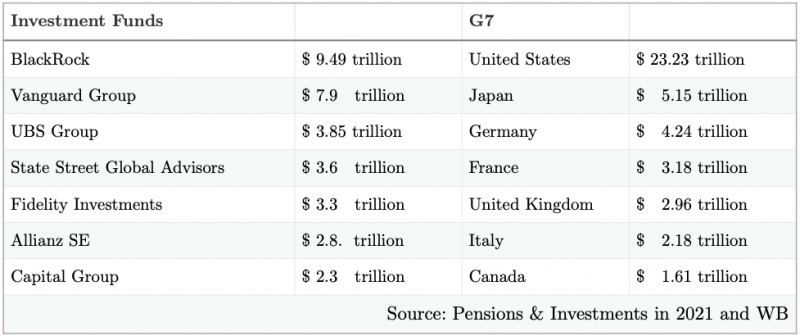

JP Morgan es el banco comercial más grande de Estados Unidos, con activos con valor de 2.43 billones de dólares, y una presencia internacional preponderante, pues tiene 43 instituciones multilaterales en cinco continentes y 130 mil empresas en 70 países , lo hacen tener una influencia consolidad en los ciclos económicos, tanto de Estados Unidos como del mundo.

La compañía está dividida en tres para su participación accionaria, las cuales son JPMorgan Overseas Capital Corporation con el 89.9%, JPMorgan International Finance Limited con el 10%, y tres accionistas con menos de 1%. Entre sus actividades se encuentran la gestión de activos, banca de inversión, banca privada ,banca comercial, servicios de tesorería y valores. Entre sus clientes se encuentran corporaciones trasnacionales, gobiernos, inversionistas institucionales pero también individuales. Cada una de estas actividades se encuentra descrita en el trabajo.

Su expansión territorial han aumentado su demanda. Actualmente la compañía tiene entre sus objetivos llegar al territorio asiático, dado su desarrollo en los últimos años que lo vuelven una oportunidad alternativa.

Los activos totales de JP Morgan han aumentado de 1562 en 2007, a 2438 para 2013; y tan sólo en 2012, su utilidad neta fue de 21.3 mil millones de dólares. A pesar de la burbuja hipotecaria en el año 2008, el sector bancario fue beneficiario del rescate financiero del siguiente año, que como resultado tuvo que JP Morgan resintiera poco la crisis, e inclusive ha podido mantener en crecimiento sus activos.

Al estar JP Morgan en tantos países le permitió recuperarse de su brevísima caída en el periodo 2007-2008, pues las acciones se recuperaron por las economías emergentes y los países asiáticos, además de la confianza del mercado. No sólo las crisis a nivel mundial pueden afectar a una compañía así, también verse envuelta en casos de corrupción o problemas legales locales, pueden fomentar la desconfianza.

JP Morgan ha mantenido niveles de liquidez que le permite llevar a cabo sus actividades sin pormenores. Su actividad interjurisdiccional, tamaño, interconexión, infraestructura financiera y complejidad son los requisitos que la convención de Basilea III le imponen a los bancos de importancia sistémica internacional, los cuales JP Morgan cumple con creces. Tan sólo sus actividades en Australia, Brasil, Canadá, Suiza y China superan el PIB de Estados Unidos casi veinte veces.

La complejidad de la compañía radica en que ejerce actividades financieras y productivas, siendo el sector energético notable entre estas últimas.

Cameron y el Impuesto a las Transacciones Financieras

- blog de luisdavid

- 4361 lecturas

Editorial

El anuncio de David Cameron de convocar a un Referéndum sobre la permanencia del RU en la UE antes de 2018 hace más que manifiesta la inconformidad que existe entre Londres y Bruselas por el impulso que el Consejo Económico y Financiero de la UE otorgó a un impuesto sobre las transacciones financieras, que pretende generar ingresos extra y desincentivar la especulación. La postura Británica está ligada al efecto negativo que pueda tener este Impuesto a las Transacciones Financieras (ITF) en la City.

James Tobin -Nobel de 1981- sostenía que las transacciones monetarias especulativas eran nocivas a la economía mundial; ergo, proponía cobrar un impuesto cada vez que se realizaran operaciones cambiarias. Ahora no sólo se propone gravar operaciones monetarias sino transacciones financieras de todo tipo: derivados, swaps, operaciones spot y futuros en todos los mercados cambiarios, de capitales, de valores y de commodities.

Sólo resta que la Comisión Europea (CE) elabore la propuesta legislativa final. Sólo han sido once los países que decidieron crear el ITF; España, Grecia, Portugal, Italia, Francia, Alemania, Austria, Bélgica, Eslovenia, Estonia y Eslovaquia. La iniciativa consta de un gravamen de 0.1% a la compraventa de bonos o acciones y otro de 0.01% para la compraventa de productos derivados -quedando exentas de estos impuestos las operaciones efectuadas en el mercado primario y las realizadas por los organismos gubernamentales-. El impuesto se aplicará en toda entidad financiera dentro de los países participantes, sea que posean capital nacional o extranjero. Igualmente en toda institución cuyo capital inicial corresponda a uno de los países participantes en el impuesto aun cuando la transacción sea efectuada fuera de los países miembros. El destino de las tributaciones es incierto, puede ser al BCE o las haciendas de cada país.

Por otro lado la mayor parte de las prácticas especulativas se realizan en Londres y Nueva York, restándole relevancia global al ejercicio impositivo; empero, es una ganancia el hecho de que las no pocas transacciones, de estos once países, realizadas en LDN y NY serán tasadas y esa tributación se canalizará hacia la UE Tobin. Los países participantes del impuesto podrían ver una fuga de capitales; es una purga a los aparatos financieros de las prácticas socialmente inútiles. Otra consideración es que no se distingue entre inversionista y especulador. Pero los epítetos aciagos a la Tasa Tobin no excluyen los laudatorios: "la tasa espera recaudar 20 mil millones de euros anuales"[1]; sienta un precedente hacia una importante y necesaria unificación fiscal europea, ya que las naciones participantes representan dos terceras partes del PIB de la UE; con el ITF se desincentiva las transacciones a microplazos eliminando a agentes nocivos, con lo cual se hubiera podido evitar la actual crisis; se tendría, pues, una estructura financiera mucho menos proclive a crisis, a ataques especulativos cambiarios y con un sano funcionamiento, se encausarían los recursos financieros de manera más eficiente.

Un aspecto importante en la lectura de este impuesto es el hecho de que se está creando conciencia de las malas prácticas financieras; bien es cierto que LDN y NY están lejos de aceptar la idea, pero el precedente está hecho. Vivimos en un mundo donde "el volumen de operaciones financieras ha pasado de ser 25 veces el PIB mundial a mediados de los noventa, a representar en 2012 70 veces la riqueza del planeta" [2] .

Londres -desde 1809 grava con la Stamp Duty Reserv Tax el 0.5% la compraventa de acciones- se ha opuesto con rotundidad a la implementación del impuesto. Los conservadores y la City han impelido que Cameron pronuncie un discurso para poner en tela de juicio la permanencia del RU en la UE. ¿Por qué el referéndum no es sino hasta antes de 2018? Cinco años son el tiempo en que Cameron negociará que las políticas de la UE tomen un tono más bretón que germánico. La tasa Tobin deslocalizaría a La City como centro financiero mundial -cosa impensable- ya que es el motor de la economía británica y provocaría una salida de capitales que cimbraría las reservas internacionales del RU. Así que ante un jaque a su reina, Cameron respondió con una amenaza de salir de la UE. La apuesta es casi en el vacío, se puede entre ver que en ese lapso de cinco años, Cameron espera que las condiciones económicas en Europa hayan mejorado y así la permanencia luzca más atractiva que la separación; con este poco probable embauco, Cameron suma a su bolsillo al ala más euroescéptica y se reviste de poder de cara a las próximas elecciones. También se espera ver la evolución del ITF y su recepción en el ámbito de las políticas económicas mundiales; si es recibido de buena manera y se le augura una ampliación global, no habría porque separarse de la UE; pero si Nueva York se muestra reacia al ITF, entonces Londres se vería tentado a salir de la UE y convertirse en un polo, más grande de lo que ya es, de especulaciones financieras.

*Texto redactado con colaboración de Luis David Ramírez Benítez, miembro del proyecto OBELA, Universidad Nacional Autónoma de México: Instituto de Investigaciones Económicas.

[1] http://www.unionjalisco.mx/articulo/2013/01/22/economia/ue-autoriza-impu...

[2] http://sociedad.elpais.com/sociedad/2012/01/31/actualidad/1328040836_519...

Editorial de Arquitectura financiera - Chipre: ¿El adiós europeo al paraíso fiscal?

- blog de fmartinez

- 4365 lecturas

Chipre se ha convertido en otro país más de la lista de los rescatados por la Troika quien le ha concedido un préstamo de 10 mil millones de euros (mme) a una tasa del 2.5% anual1 con un plazo de 22 años y tendrá hasta el 2018 para reestructurar la totalidad de su economía, lo que significa la privatización de casi la totalidad de sus empresas públicas. La primera noticia del ajuste es que el PIB se caerá 8.5% en el 2013

Es importante mencionar que haciendo un cálculo a partir de lo anterior se obtiene que el total del capital a pagar por parte de Chipre será de 17.2 mme esto representa más que su PIB que fue de 14.8 mme en el 2012.2.

Otra de las exigencias, según el ministro de finanzas de Chipre, Mijails Sarris, es que los depósitos mayores a los 100 mil euros en el Banco de Chipre (es el mayor banco del país) tendrán una quita del 37.5% y habrá una quita adicional del 22.5% por si el banco necesitará más dinero para su rescate.

Es decir, los depositantes extranjeros que depositan en Chipre sus ahorros para no pagar impuestos en su país de origen, porque es un paraíso fiscal y financiero, van a perder hasta el 60% de sus depósitos. Entonces dado lo anterior, el próximo rescate bancario en la City de Londres debería de tener estas mismas condiciones al igual que en Lichstentein o Luxemburgo, o las Bahamas o Estados Unidos (edge act).

Para seguir leyendo la editorial clic aquí

Hacia una cobertura regional más amplia de un fondo de reservas.

- blog de auramg

- 3680 lecturas

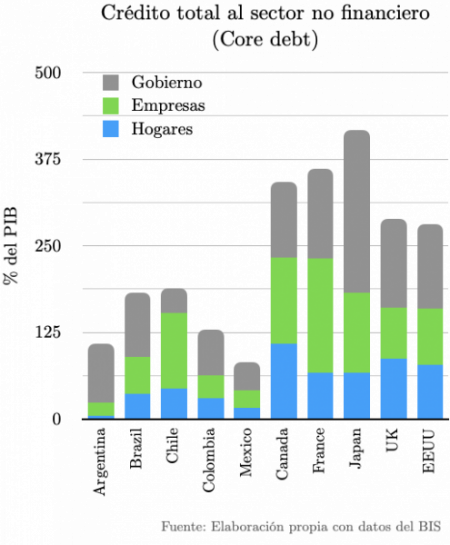

El presente trabajo trata sobre los retos y posibilidades de la inclusión al Fondo Latinoamericano de Reservas (FLAR) a Argentina, Brasil, Chile, México y Paraguay. Los fondos regionales fortalecen la arquitectura financiera internacional, que son una línea de defensa para la estabilidad financiera y de los efectos de shocks externos. No sólo eso, sino también pueden ser productivo e interactuar con otras instituciones y redes financieras; además los países puede cubrir con los fondos su escasez de liquidez si tienen dificultades en la Balanza de Pagos.

El FLAR sin embargo, debe diseñarse para objetivos específicos, para cubrir las necesidades más comunes de sus países miembros y no para un caso de emergencia de alguno, o si se diera, en todos simultáneamente.

Se analizan las Balanzas de Pagos de los posibles países miembros y la posibilidad de que todos presenten problemas al mismo tiempo. Es decir, que no sean sistémicos. Para ello, se calcula el coeficiente de relación simple entre variables como los términos de intercambio, las variaciones en el stock de reservas internacionales y los flujos netos de capitales. Se tiene que revisar si la correlación es positiva, en qué grado y entre qué países, pues el FLAR se dividiría en economías de países grandes o medianos, como Brasil, Argentina, Colombia, Venezuela, Perú, Chile y México, y por otro lado los países pequeños como Costa Rica, Ecuador, Bolivia, Uruguay y Paraguay.

Los resultados demostraron que los países que exportaban el mismo producto tendían a tener una correlación positiva, pero la correlación de países pequeños con grandes era baja. Asimismo, se demostró que en las crisis financieras y económicas que han afectado a uno o a todos los países del Fondo, fueron los países pequeños los que simultáneamente necesitaron del Fondo y en ningún caso lo solicitaron todos.

También se analiza la posible dimensión que deba tener el proyecto de FLAR ampliado. Dado que la mediana en necesidades de financiamiento de los países miembros y potenciales miembros es de 36100 millones de dólares, el FLAR debería tener un capital pagado de 9 o diez mil millones de dólares. No obstante se debe decidir si permanecer con la regla de aporte que ya existe en el FLAR, o bien, utilizar los mismos criterios que el Fondo Monetario Internacional aplicados en la proporción que tiene el Fondo Latinoamericano.

Finalmente los desafíos en la gobernanza de concretarse el proyecto implican una institucionalización y fortalecimiento, mismos que le traerían una mejor calificación crediticia y con la que actualmente ya cuenta. Esto le permite acceder a mercados financieros más avanzados o complejos. A su interior debe ingeniar sus mecanismos de decisión, como el peso de los votos de los países, y si va a depender del tamaño de sus economías o aportes, o no.

También se deben plantear las condiciones necesarias para otorgar algún recurso financiero a los solicitantes. Como establecer si los recursos estarán disponibles o condicionados y en qué grado.

Finalmente, este Fondo ampliado sería producto de un esfuerzo en conjunto, de una definición conceptual de lo que es un Fondo, que responda a las situaciones más recurrentes de los países, más no a situaciones de emergencia. Y sobre todo a un interés común que pueda fortalecer el sentido de pertenencia y responsabilidad de los países miembros.

2012

- 3324 lecturas

Editorial de Arquitectura financiera internacional: Agosto, 2012

- blog de fmartinez

- 3579 lecturas

Editorial[1]

Agosto, 2012

Japón y Corea del Sur han protagonizado una serie de cruces de espadas que tensan al sudeste asiático. El panorama es aún incierto pero ha captado la atención mundial.

La disputa entre las dos naciones por un archipiélago deshabitado de terreno volcánico y una superficie de tan sólo 0.21 kilómetros cuadrados, viene desde 1954 y reclama un destacamento de la guardia fronteriza surcoreana. Japón reclama la soberanía sobre ese archipiélago y Corea del Sur se niega a negociaciones. Japón ha querido llevar la disputa a litigio en la Corte Internacional de Justicia en La Haya, pero Corea del Sur ha resuelto a no acceder y ha declarado que el asunto "no merece consideración"[2].

El 10 de agosto el presidente surcoreano Lee Myung-bak visitó el territorio en cuestión; el hecho fue tomado por el cuerpo diplomático de Japón como una ofensa. En respuesta el ministro de Finanzas japonés Jun Azumi, declaró la posibilidad de reconsiderar los términos del acuerdo de intercambio de divisas con Corea del Sur. Esto podría incluir una decisión sobre si extender o no el acuerdo antes de que expire a finales de octubre. El acuerdo consta de un contrato swap por 70 mil millones de dólares; con el objetivo de proporcionar liquidez si alguna nación se enfrenta a una escasez de fondos. Se acordó en el 2008, en un momento en que el won de Corea del Sur sufría turbulencias de la crisis de Lehman Brothers.

Los análisis son diversos y no se tiene aún certeza de los posibles alcances que se darían en caso de que Japón no pacte la renovación de la linea swap. Analistas sur coreanos exponen que aunque Japón no renueve el contrato, sus reservas han pasado de 200 mil millones de dólares, a mediados de la crisis en 2008, a 311 mil millones de dólares al corte del mes pasado. Por otra parte, el superávit en cuenta corriente se amplió a un récord de 5,84 mil millones dólares en junio, lo que ayudó a traer más dólares para el mercado interno. Los analistas coreanos dicen que en las circunstancias actuales, hay pocas posibilidades de que una crisis puede ser provocada por la escasez de dólares. Y por encima de lo anterior, Corea del Sur tiene acuerdos de intercambio con China y la Asociación de Naciones del Sudeste Asiático a través del fondo multilateral de apoyo a la balanza de pagos de la Iniciativa Chiang Mai la cual permite a cada uno de los 13 países miembros* canjear un monto en moneda local por uno similar en dólares, en una cantidad proporcional a su aporte al fondo. La iniciativa Chiang Mai ya cuenta con un fondo de 240 mil millones de dólares tras su inicio con 60 mil millones. La iniciativa es el intento asiático de crear un contrapeso al FMI.

Los analistas japoneses, por su parte, dicen que mediante el cese de negociaciones entre estos dos países, dentro del contexto de la iniciativa Chiang Mai, podría traer consecuencias a los demás países miembros. También puntualizan que una disminución en las reservas surcoreanas harían más susceptible al won a la inestabilidad europea.

La querella no ha quedado ahí; se han mezclado intereses y orgullos del pasado. Días después de que presidente surcoreano Lee desembarcara en el archipiélago, el cuerpo diplomático japonés exigió una disculpa mediante su embajada en Corea del Sur, a lo que el presidente Lee reviró con la exigencia, al emperador japonés Akihito, de emitir disculpas por los surcoreanos caídos en la guerra de colonización emprendida por Japón contra la península de Corea; el acto fue tomado por todo el pueblo japonés como una ofensa a su Emperador. En consecuencia el ministro de finanzas japonés declaró: "los comentarios y acciones se desvían de cortesía diplomática y no pueden ser desestimados. La expansión del contrato de swap podría ser puesto de nuevo al tablero de dibujo" [3]. Habrá que señalar una vaguedad fundamental: el Emperador Akihito accedió al trono en 1989 y la invasión a la península coreana fue de 1910 a 1945.

Los ánimos entre las dos naciones se han tensado y los unos amenazan a los otros para beneficio de Estados Unidos que sigue teniendo al FED como el prestamista de ultima instancia en el complejo financiero bancario internacional. Baste recordar que en el 2008, el FED sacó a Corea del Sur de la situación en la que se encontraba mediante un swap por 50 mil millones de dólares y que Japón está intentando tener un cierto liderazgo dentro de Asia que sustituya el papel del FED y sea precia al peso de la China.

Corea del Sur ha instalado una flota para evitar que japoneses desembarquen en los islotes. Un representante de la cámara baja japonesa ha declarado: "El acuerdo swap debe ser desechado inmediatamente, y Japón deben vender todos los bonos del gobierno de Corea del Sur que posee. Eso es lo que hace falta para enviar un mensaje claro a la comunidad global"[4].

El won no se ha movido mucho en los últimos días a pesar de los rumores de que Japón recortará la línea de swap en dólares, lo que indica que, independientemente de lo que decida Japón, el impacto podría puede ser limitado.

Japón ha recordado que "el contrato swap se dio en el marco de la crisis de 2008; ahora el panorama ha cambiado y se tiene que actuar con frialdad"[5].

No se conocen las consecuencias exactas si Japón no renueva el convenio. Pero un escenario en que el won se viera debilitado por esta acción no sería nada favorable para Japón ya que según las estadísticas oficiales, Corea del Sur es el tercer mayor socio comercial de Japón, con un comercio creciente. El superávit comercial de Japón con Corea del Sur alcanzó un récord en 2010.

Japón por su parte es el segundo socio comercial más grande de Corea del Sur. En 2011, 1,66 millones de surcoreanos visitaron Japón, lo que representa aproximadamente el 27 por ciento del total de turistas extranjeros en el país. Al mismo tiempo, 3,29 millones de japoneses visitaron Corea del Sur, alrededor de un tercio de los turistas que llegan de ese país.

Y en caso dado de que Japón no realizase el contrato swap, y se desencadenaran tensiones financieras para todo el sudeste asiático, se le podría acusar de creador de éstas. Las ofensas de los unos contra los otros podrían continuar exacerbándose, el panorama luce tenso y viejos hechos rondan la memoria del gobierno y pueblo surcoreano por las muertes y prostitución a los que fueron sometidos por el imperio japonés. Los coreanos se enervan al notar que el Japón se niega a disculparse por los hechos del pasado; lo cual los hace colegir que los japoneses no se sienten arrepentidos de sus actos. Los japoneses se sienten ofendidos por las osadías hacia su emperador y porque los surcoreanos no saben reconocer la ayuda que ellos le dieron a la economía surcoreana en las vísperas de la crisis del 2008, cuando Japón aprobó el aumento de 13 mil millones a 20 mil millones de dólares en el acuerdo swap original durante el crack de Lehman Brothers que desencadenó la crisis financiera.

En la agenda de Japón, China y Corea del Sur se encuentran los trabajos sobre la preparación de un acuerdo para una zona de libre comercio entre los tres; que se espera comiencen a finales de año. Habrá que observar con detenimiento las posturas que se vayan dando entre estas naciones.

Notas

[1] Texto redactado con colaboración de Luis David Ramírez Benítez, miembro del proyecto OBELA, Universidad Nacional Autónoma de México: Instituto de Investigaciones Económicas.

[2] Disponible en Web: http://www.latercera.com/noticia/mundo/2012/08/678-479341-9-embajador-ja...

[3] Disponible en Web: http://ajw.asahi.com/article/behind_news/politics/AJ201208180058

[4] Disponible en Web: http://www.japantimes.co.jp/text/nb20120830a1.html

[5] Íbidem

Editorial de Arquitectura financiera internacional: Septiembre, 2012

- blog de luisdavid

- 3903 lecturas

Septiembre, 2012

Europa y la crisis de su arquitectura financiera

Oscar Ugarteche

Luis David Ramírez Benítez*

En septiembre se pueden apreciar señales importantes que aluzan sobre las posibilidades que se barajan en el panorama de dos economías de gran envergadura: Estados Unidos y la Unión Europea. Los dos lanzaron planes para estimular su economía. La Reserva Federal de EUA comprará 40 000 millones de dólares mensuales en activos hipotecarios hasta que la economía de muestras de mejora. Esto porque el FED tiene tres objetivos: el crecimiento, el empleo y la inflación, a diferencia de la banca central independiente que solo tiene la inflación. Por su parte el Banco Central Europeo anunció que comprará deuda ilimitadamente de los países de la zona Euro con problemas. Para tal efecto se pide a los países que requieran la ayuda por parte del BCE un programa de ajuste fiscal.

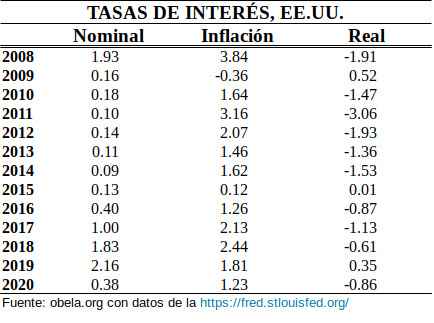

Por un lado, estas noticias fueron tomadas de manera positiva por los mercados de valores a ambos lados del atlántico que registraron alzas en sus indicadores, pero por el otro lado, se puede leer que tanto el BCE como la FED esperan una lenta recuperación a pesar de sus planes de acción. La FED también anunció, junto con su plan de compra de activos, que mantendría las tasas entre 0 y 0.25% hasta mediados de 2015; lo cual es clara señal de que se espera que la economía estadounidense no se reactive sino dentro de dos años y medio. En términos reales esto es -4.7% y -4.45%. En Europa la situación bastante más compleja.

Está la presión del pueblo griego contra los planes de austeridad, que necesita implementar si es que desea que el BCE compre parte de su deuda; la reticencia de España a admitir que necesita el apoyo directo del BCE; el rechazo de Londres y Berlín a la creación de un organismo de supervisión del sistema bancario europeo; y la falta de institucionalidad europea en los campos fiscal y bancario. La institucionalidad europea es objetada por Merkel quien parece preferir un Europa alemanizada que una Alemania europeizada. Merkel parece ignorar el proceso supranacional de la Union Europea y haberse aferrado a la idea de integración subordinada de 1942.

En Europa es donde existe mayor tensión. La troika dará a conocer un informe en octubre sobre si el gobierno de Atenas está en camino de cumplir con los compromisos que asumió a cambio de un rescate. Está en juego es si el país recibe ayuda a corto plazo. En caso de no poder cumplir los requisitos del trámite se vería a una Grecia con grandes problemas en sus calles y distanciada de Europa.

Grecia es el ejemplo de la otra cara del plan de estímulos por parte del BCE. Cualquier país que pretenda recurrir al BCE para que éste acuda a su rescate primero debe verse reflejado en Grecia. Para el pueblo heleno es indispensable la ayuda del BCE, pero la austeridad fiscal que se requiere para acceder al rescate es estrangulante para cualquier economía deprimida. El pueblo griego lo vive y la violencia no se hace esperar. Este espejo griego es lo que España teme en caso de tener que incurrir en la medicina del BCE. Pero esas políticas monetarias de compra de títulos de deuda por parte del BCE no son la salvación de Europa, y distan mucho de serlo. Joseph Stiglitz dice que la compra de deuda será efectiva si se encausa hacia una política fiscal que reactive a la economía; se sabe amarrada la política monetaria al BCE, pero la política fiscal está atada de manos debido a los planes de austeridad que se exigen para la compra de bonos.[1] Europa se encuentra en una situación difícil y se refleja en los pronósticos y evaluaciones de crecimiento. "La caída actual, que ya dura media década, no tendrá una pronta solución".[2]Media población joven está desempleada y comenzando a migrar en una repetición de América latina de los años 80. Tristemente estas dificultades se reflejan en más racismo y xenofobia, como en los años 30 y el fortalecimiento de los partidos de derecha extrema es innegable.

En lo que a EUA se refiere, la FED y su "relajación cuantitativa" han creado algunas fricciones de importancia en el plano internacional. En primer lugar, en caso de que la inyección de dinero lleve a un repunte de la economía norteamericana (que es lo que la FED busca, aunque las perspectivas de esto no sean sino hasta 2015) y el BCE siga con tipos de interés bajos, se creará un diferencial importante entre las dos monedas produciendo una apreciación del euro frente al dólar, lo cual provocará una baja en la competitividad europea. En el mismo tenor Mme. Christine Lagarde, directora en jefe del FMI, declaró, en el marco de la Vigésima sexta reunión del comité Monetario y Financiero Internacional, realizado en Japón, que "las políticas monetarias expansivas en muchas economías avanzadas probablemente involucren flujos de capital grandes y volátiles a economías emergentes. Esto podría (...) llevar a un sobrecalentamiento (económico), a burbujas de precios de activos y a la formación de desequilibrios financieros"[3]. Lo que lleva ahora es a una competencia devaluatoria análoga a la que existió entre 1931 y 1934 y que culminó con el Fondo de estabilización cambiario. A lo que también lleva a hora es a un alza en los precios de los commodities e ingresos de capitales de corto plazo en las economías emergentes. Eso es erradamente leído como "la fortaleza de las economías emergentes." Ocurre por el diferencial de tasa de interés. Todo esto

recuerda al Acuerdo del Plaza del G7 en 1985 para devaluar al dólar con el fin de reactivar la economía de Estados Unidos - y que no tuvo éxito, salvo en que detuvo el crecimiento japonés en lo que se llaman las dos décadas perdidas. Ahora podría detener el crecimiento Chino si China accede además a la apertura de la cuenta de capitales.

Cabe destacar la política europea de unión y supervisión bancaria a cargo del Mecanismo de Estabilidad Europea (ESM). Ante toda la problemática actual de la zona euro, se recurre a una mayor unificación como medicina. La unificación deseada es fiscal, política y bancaria. Esta última es la primera en la agenda de Europa. El BCE plantea una supervisión de cerca de 6000 bancos, donde antes de fin de año los reguladores bancarios de la zona euro deberán transferir gran parte de sus competencias y poderes al BCE, previa aprobación de los correspondientes Gobiernos nacionales, del ECOFIN y las consultas al Parlamento Europeo. Esta iniciativa es obligatoria para todo país dentro del euro, pero es sólo una invitación para los europeos que no forman parte de la moneda única. El caso que más llama la atención es Inglaterra, donde sus bancos y la City tienen actividad transfronteriza de gran relevancia; esto produce una fuerte reticencia y que el gobierno británico realice una gran presión sobre BCE para que su soberanía financiera no se vea afectada por la nueva regulación. El mecanismo está pensado que entre en vigor en enero de 2013, pero las perspectivas hacia esa fecha son pesimistas.

Por último es necesario señalar que Japón ha tenido en últimos meses una importante fricción política con importantes vecinos (Rusia, China, Taiwan y Corea del Sur) por la disputa de islas y territorios marítimos, algunos de los cuales son ricos en minerales[4]. Y también ha habido un movimiento por parte del banco central japonés para poner en marcha una

inyección de cerca de 127 000 millones de dólares. Con el fin de que el yen no se aprecie debido a las inyecciones de la FED y el BCE. Lo último que quiere Japón es un yen aún más fuerte que mine sus exportaciones. Dicen los japoneses que cada vez que Estados Unidos tiene problemas, se deprecia el dólar ante el yen.

* Texto redactado con colaboración de,miembro del proyecto OBELA, Universidad Nacional Autónoma de México: Instituto de Investigaciones Económicas

[1] http://economia.elpais.com/economia/2012/09/14/actualidad/1347623955_858227.html

[2] Ídem

[3] http://eleconomista.com.mx/economia-global/2012/10/14/bernanke-defiende-estimulo-fed-ante-preocupacion-emergentes

La Argentina, los Fondos Buitres y los Rescates Europeos

- blog de luisdavid

- 5738 lecturas

Los pasos hacia una unión bancaria europea alemanizada y la aprobación del segundo rescate para Grecia son acontecimientos de gran incidencia en la nueva arquitectura financiera internacional. El camino hacia una supervisión bancaria unificada tuvo como centro polémico la búsqueda de Alemania de quedar exenta de dicha supervisión. Unos argumentan que es pooir la debilidxsad de la banca regional y otros por la debilidad de la gran banca alemana hasta ahora no colocada en el radar por sus dificultades. El anuncio del Financial Times el 6 de diciembre (http://dealbook.nytimes.com/2012/12/06/deutsche-bank-says-report-that-it-hid-losses-is-without-merit/) que Deutsche Bank guarda 12,000 millones de euros de pérdidas escondidas desde el 2009 explican parcialmente la resistencia alemanas a ser parte de la supervisión bancaria europea que ellos auspician. Finalmente el 11 de diciembre aceptaron ser sujetos de supervisión y se firmó el acuerdo. (http://www.nytimes.com/2012/12/14/business/global/eu-leaders-hail-accord-on-banking-supervision.html). Todos los analistas indican que es el primer paso para el funcionamiento del ya tardío Mecanismo de Estabilidad Europeo creado en el 2012 como el Fondo de Estabilización Financiero Europeo (EFSF por sus siglas en inglés).

Como se recordará el Euro se creó bajo los supuestos teóricos de la eficiencia de los mercados de capitales y por lo tanto la única institución creada fue un banco central independiente. Era imposible en los supuestos de la época que ninguna economía fuera a tener ni problemas fiscales ni problemas bancarios ni problemas de balanza de pagos ─como el Titanic, no se hunde por definición─. Mucho menos que los problemas bancarios fueran a llevar a problemas fiscales. Por esta razón no se crearon ni un fondo para rescates bancarios ni un fondo para rescates fiscales. El BCE se ocuparía de la balanza de pagos, de su parte. Con el incendio en la mitad del bosque en mayo del 2010 crearon el EFSF sin los recursos necesarios y con una condicionalidad que lo hizo inoperante. Con una supervisión bancaria europea aprobada, la probabilidad de que el fondo de rescate bancario funcione es bastante alta. Sigue sin haber impuestos europeos, ni un mecanismo fiscal de cobros europeos, ni un fondo de rescates fiscales, que es donde acaban los problemas bancarios, siempre. Los artífices de la cooperación financiera sudamericana deben de tener esto en cuenta.

De otro lado, la persistencia en políticas ortodoxas para "ayudar" a Grecia mediante la reducción de los salarios y el aumento de los impuestos para que esos recursos se transfieran a la banca, no solo recuerdan a la América latina de los años 80, sino presagia una depresión económica europea de larga duración como ya indica UNDESA. (http://www.un.org/en/development/desa/policy/wesp/wesp_current/2013Chap1_embargo.pdf). Los analistas sajones siguen hablando de la post crisis pero también de que el empleo no regresará a su nivel previo a 2008 hasta el 2017 ni en Estados unidos ni en Europa. Quizás el síntoma visible de que la crisis continua sea que los restaurantes clásicos más caros de Nueva York cerraron en el 2008 y siguen cerrados (Top of the 666's y Rainbow Room del Rockefeller Center). Más a fondo se aprecia que la pobreza en Europa afecta al 17% de la población de UE y que en Estados Unidos el desempleo sumado a los que están fuera de registro

buscando empleo, llega al 12% de la población.

La suma de las políticas de demanda, fiscales y salariales, dentro de diversos países europeos ha llevado a que la zona entera se detenga, como se deprimió Latinoamérica en los años 80. La diferencia es que tras el ejemplo de Argentina y Ecuador de recompra de la deuda con reservas internacionales a precios de mercado, Grecia y más tarde Bélgica, España, Irlanda, Italia, Francia y Portugal y otros con 100% de deuda en el PIB, se puedan animar a hacer lo mismo. Eso une el tema de la Argentina, con los fondos buitres y los rescates europeos.

Quizás por esta razón, del otro lado del atlántico, Argentina afronta problemas no sólo de desarrollo económico e inflación sino una lucha contra Fondos Buitre que motivados por un instinto predador enjuiciaron a la Argentina por no respetar los pagos de los bonos que no fueron canjeados por bonos de salida en la operación de reducción de deuda del año 2005. El fallo inicial del Juez Griesa en noviembre en Nueva York fue a favor de NML Fund, de propiedad del mismo multibillonario Paul Singer conocido por Elliot Associates en el sentido que era igual tener un bono de salida, negociado con una pérdida del valor nominal, que un bono original, sin negociar siguiendo el principio de la no discriminación entre acreedores. Para presionar a la Argentina inclusive dieron en Nueva York una orden de captura al buque escuela de dicho país en octubre lo que se logró en una parada en Ghana, como prenda para el pago de la deuda (http://www.forbes.com/fdc/welcome_mjx.shtml). Esto generó un debate sobre si existe o no inmunidad soberana a los activos públicos de un país. Como parte de la presión contra Argentina, Fitch degradó a la Argentina en su calificación colocándola como candidata fija a suspensión de pagos. (http://www.reuters.com/article/2012/11/27/argentina-fitch-downgrade-idUSWNA011020121127). Eso convierte esta acción de NML Fund en una acción concertada entre ellos, la calificadora de riesgos y los diarios Wall St Journal (http://online.wsj.com/article/SB10000872396390444657804578050923796499176.html) y el Clarin, (http://www.ieco.clarin.com/mercados/Default-Argentina-lidera-ranking-default_0_802719953.html) por mencionar a los más saltantes que se apuraron en anunciar el default. El poder de la prensa para anunciar resultados esperados falsos se ha podido ver y el poder de la calificadora de riesgos igualmente. De su parte, Argentina sigue pagando su deuda comprometida con los bonos de salida y sigue en el juicio contra los fondos buitres logrando hasta ahora revertir los fallos. Si triunfa Argentina, se habrá consolidado este mecanismo de reducción de deuda introducido por Chile en 1934. Esta opción de Argentina es el resultado de la falta de tribunales internacionales de arbitraje para deuda soberana, resistidos desde hace más de una década por la banca anglosajona.

El litigio de los Fondos Buitre vs Argentina posee un carácter significativo, debido a sus implicancias. En un primer momento se aprecia que los efectos hubieran ido más lejos que sólo pagar 1,450 millones USD a los buitres; ya que existe la Cláusula del Acreedor más Favorecido, que indica que de existir condiciones más favorables para los bonistas que no entraron al canje -el 7%- se deberán extender estas condiciones al 93% restante. En los canjes de 2005 y 2007 hubo una quita de la deuda de un promedio entre el 63% y 45%[1], "según el último Informe de Deuda Pública de la Secretaría de Finanzas del Ministerio de Economía (MECON-SF). Es decir se hubiera regresado a la situación previa al acuerdo de salda. El total de la deuda al 30/6/2012 era de 194,000 millones USD"[2], que representa cerca del 40% de su PIB. En el caso de aprobarse la Claúsula del Acreedor más favorecido en Febrero, la deuda pública doblaría al 80% del PIB y se situaría en una grave imposibilidad de pago.

Otro punto interesante sobre la situación de América austral es la correlación de los sucesos que acontecen y pudieran obtener un reflejo en la zona Euro. El Ministro de Economía de la Argentina Hernán Gaspar Lorenzino declaró el 30 de octubre, que "jamás vamos a pagarles a los Fondos Buitres"[3]. Se puede apreciar que ante la tensión de un posible default, Argentina amenazó con desconocer la deuda con los Fondos Buitre. En la quita de la deuda argentina de 2005 y 2007 se pasó de un endeudamiento en 2002 de cerca del 130% del PIB a uno de 40% en la actualidad. Grecia tras la quita de deuda de este diciembre mantiene su deuda sigue cercana al 170% de su PIB y se espera una reducción a 124% en 2020 y por debajo del 110% en 2022, según Mme. Lagarde, directora del FMI.

Varios analistas argentinos han aprovechado el fallo desfavorable a la Argentina del juez Griesa para manifestar sus ideas a favor de un nuevo default y quita a la deuda. El aplazamiento para que puedan presentar pruebas ambas partes ha servido de paliativo a la situación. "El experto de la ONU en deuda externa Cephas Lumina, instó, el 13 de diciembre, a los gobiernos, a no permitir que los "Fondos Buitre" paralicen el alivio de la deuda de los países pobres y expresó preocupación por la incautación en Ghana del buque argentino Libertad"[4]. El modus operandi de los Fondos Buitre es el comprar deuda en los mercados secundarios a precio bastante reducido y litigar para el pago del 100% del valor nominal del bono; Bueno Aires tendrá que negociar con su fervor característico, ya que tendrá presiones propias e internacionales, pero se espera que las actividades de los Fondos Buitre sean reguladas en la brevedad para no crear este tipo de situaciones que colocan en jaque a economías que están buscando un camino propio de desarrollo ante la crisis.

Notas Texto redactado con colaboración de Luis David Ramírez Benítez, miembro del proyecto OBELA, Universidad Nacional Autónoma de México: Instituto de Investigaciones Económicas.

[1]Disponible en web: http://www.minutouno.com/notas/269049-default-la-cronologia-del-conflicto-la-argentina-los-bonistas

[2]Disponible en web: http://www.argenpress.info/2012/11/holdouts-la-alternativa-de-un-nuevo.html

[3]Disponible en web: http://www.inforegion.com.ar/noticia/9788/lorenzino-asegur-que-argentina-no-pagar-jam-s-a-fondos-buitre

[4]Disponible en web: http://www.unric.org/es/actualidades-/501-cephas-lumina-experto-de-la-onu-en-deuda-externa-urge-a-no-permitir-a-fondos-buitre-intervenir-en-el-mercado-de-deuda

"Paradise Papers": exponen lazos entre administración Trump y Rusia

- blog de ebastida

- 4660 lecturas

Reporteros han descubierto unos 13,4 millones de documentos secretos que detallan evidencia de evasión fiscal entre políticos de alto rango. Algunos en el gabinete de Donald Trump han sido implicados.

Una nueva investigación del Consorcio Internacional de Periodistas de Investigación (ICIJ) sobre paraísos fiscales, conocida como "Paradise Papers", reveló hoy (05.11.2017) que hay vínculos comerciales entre miembros de la administración del presidente estadounidense Donald Trump y Rusia.

Unos 400 reporteros han rastreado 13.4 millones de documentos secretos y descubierto técnicas de evasión de impuestos usadas por los políticos ricos y de alto rango, informaron medios alemanes el domingo.

De acuerdo con la investigación, el secretario de Comercio de Estados Unidos, Wilbur Ross, es accionista de una naviera con relaciones comerciales con un empresario ruso que fue objeto de sanciones por parte de Washington y con el yerno del presidente Vladimir Putin. Pese a haber vendido otras participaciones antes de unirse a la Administración Trump, Ross mantuvo sus acciones en la naviera Navigator, apuntó The New York Times.

Los documentos mostraron que el secretario de Comercio de Estados Unidos, Wilbur Ross, se benefició de una empresa vinculada a los aliados de Putin.

Los documentos provienen de una filtración de documentos de la firma de abogados Appleby y Asiatici Trust recibida por el diario alemán Süddeutsche Zeitung, procedentes de 19 jurisdicciones distintas que figuran en la lista de paraísos fiscales de la OCDE.

Figuras públicas relacionadas

Entre las figuras públicas relacionadas con paraísos fiscales, según la información publicada por el ICIJ, estarían la reina Isabel II de Inglaterra; el presidente de Colombia, Juan Manuel Santos; el secretario de Estado Comercio de EE. UU., Wilbur Ross; y el excanciller alemán Gerhard Schröder. También los cantantes Bono (U2) y Madonna.

En la investigación, Santos es mencionado como director de dos sociedades "offshore", como se denomina a las que están registradas en un país en el que no realizan ninguna actividad económica.

Según la información dada a conocer este domingo, las empresas relacionadas con el mandatario colombiano están afincadas en Barbados, considerado un refugio fiscal en el Caribe. En Nova Holding Company, Santos figura como director en el 2000, año en el que se desempeñaba como ministro de Hacienda durante el Gobierno del entonces presidente Andrés Pastrana (1998-2002).

Las empresas relacionadas con el mandatario colombiano están afincadas en Barbados, considerado un refugio fiscal en el Caribe.

El informe también señala que en los registros de Global Tuition & Education Insurance Corp, una sociedad aseguradora exenta de carga fiscal, Santos aparece como director, un cargo que quedó posteriormente en manos de la familia del expresidente César Gaviria Trujillo (1990-1994).

Según la investigación, Santos ha asegurado que se unió a la compañía Global Tuition por sus fines educativos y con el objetivo de ayudar a financiar los estudios a las familias menos favorecidas. Además, ha precisado que nunca invirtió en la empresa ni tampoco fue accionista.

Investigación vincula a ministro argentino de Finanzas y ministros brasileños de Hacienda y Agricultura

Asimismo, el ministro de Finanzas de Argentina, Luis Caputo, se encuentra entre los 127 líderes internacionales vinculados a sociedades en paraísos fiscales. Caputo fue el administrador de una gestora de fondos de inversión radicada en Miami, Noctua Partners LLC, con ramificaciones en Delaware y las Islas Caimán, dos territorios caracterizados por la opacidad financiera y las ventajas fiscales, de acuerdo con esta nueva filtración.

"Yo era solo un asesor financiero. Siempre fui 'manager', nunca me ocupé de lo societario", dijo el ministro al diario "La Nación", y añadió que cree que, en las empresas en las que trabajó, "todo fue totalmente en blanco y legal".

Del mismo modo, los ministros brasileños Henrique Meirelles, de Hacienda, y Blairo Maggi, de Agricultura, están entre las decenas de líderes mundiales vinculados a sociedades en paraísos fiscales. Meirelles, uno de los nombres más influyentes dentro del Gobierno del presidente Michel Temer, creó un fondo llamado "Sabedoria Foundation" en las Bermudas para gestionar su herencia, según divulgó en Brasil Poder360, uno de los casi 100 medios que han analizado millones de documentos de "territorios opacos".

Por su parte, Maggi, un importante empresario agropecuario con negocios en el sector de la soja, es el supuesto beneficiario final de una compañía abierta en las Islas Caimán en 2010 por la sociedad montada entre una de sus empresas y el gigante holandés Louis Dreyfus, según la investigación internacional.

La mayor filtración de documentos de paraísos fiscales de la historia

Según los medios de comunicación que han colaborado en la investigación, supone la mayor filtración de documentos de paraísos fiscales de la historia y tiene una relevancia "aún más importante que los Papeles de Panamá".

En ella han participado, entre otros, The New York Times, BBC, The Guardian, La Nación y Le Monde, entre otros.

FEW (dpa, EFE, Süddeutsche Zeitung)

A Pocket Guide to Chinese Cross-Border M&A

- blog de ebastida

- 3583 lecturas

Chinese companies are on a buying spree: over the past five years, outbound M&A volume has risen by 33% per year. In 2016, Chinese companies spent $227 billion, six times what foreign companies spent acquiring Chinese firms. And Chinese companies were involved in ten of the largest deals worldwide in 2016.

What role will Chinese companies likely play in global M&A transactions in the coming years? What lessons have Chinese companies learned from their deals to-date, and what should they do differently going forward? What should companies outside of China do to ensure that the deals they strike with Chinese companies deliver the returns they are seeking?

These are just a few of the questions we address in this collection of essays by my colleagues in McKinsey’s Strategy & Corporate Finance Practice. In “Making sense of Chinese outbound M&A”, we tackle some of the myths circulating around this wave of Chinese outbound acquisitions – that all of the money flowing out of China is just a wave of capital flight, that the invisible hand of the government lies behind it, or that post-deal integration isn’t important to the buyers.

In “Chinese outbound M&A: the decade in review”, we take a look at the extraordinary progress Chinese companies have made over the past decade on outbound acquisitions, and assess their successes and failures.

One of the myths surrounding Chinese outbound M&A is that a lot of the deals being done are driven by the state, and by state-controlled sources of cheap funding. But in “Funding China’s outbound acquisitions”, we show why this is not the case. We then analyze the different sources of funding, and how these are evolving over time.

The most challenging part of most deals is what happens after closing.

Research shows that getting integration right is a crucial factor in the ultimate success of any deal. In “From active buyers to active owners”, we look at several possible models of integration, and discuss a few examples of what worked well.

Regulatory approval is a pervasive concern for Chinese companies acquiring targets abroad. While some deals have been blocked due to regulatory concerns, many more have been cleared but with remedies imposed. In “Paperwork and politics: navigating cross-border M&A regulation”, we pick apart the issues Chinese companies face as they confront complicated regulatory environments abroad.

Fuente: McKinsey Company - Greater China.

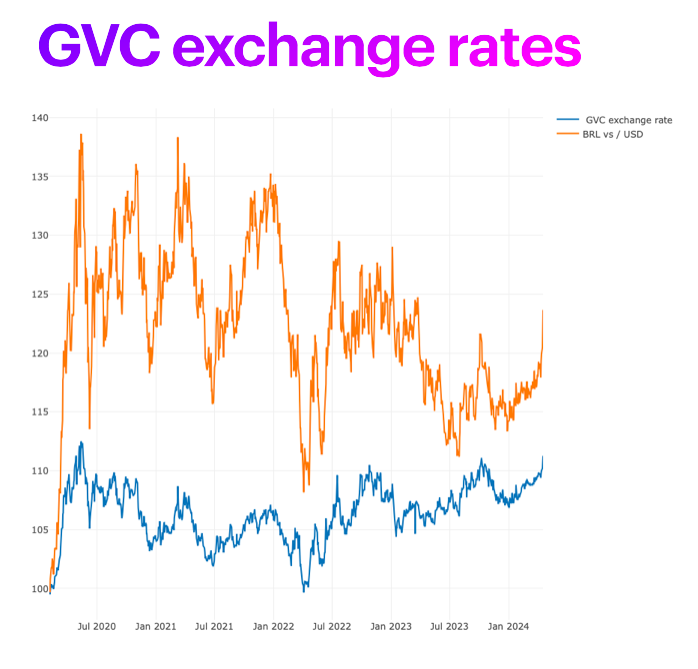

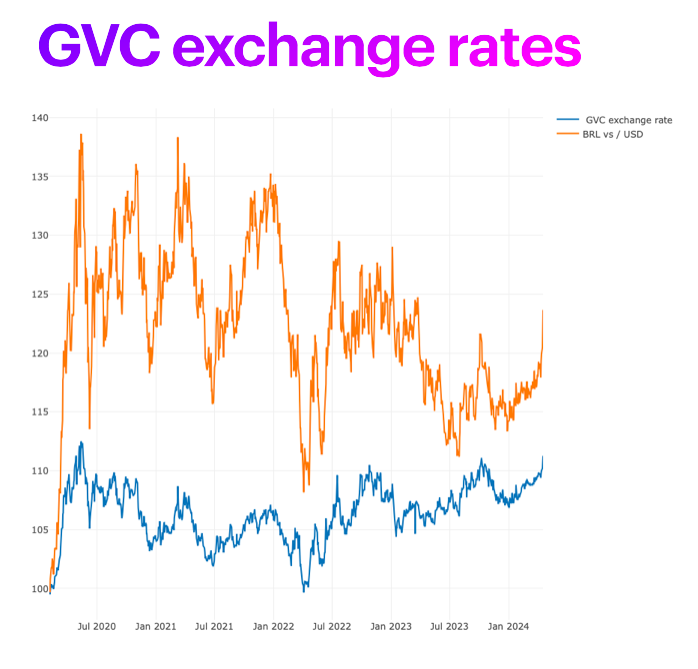

A new exchange rate era

- blog de bacosta

- 3806 lecturas

The reduction in the use of the dollar in international transactions and in keeping the reserves of nations, known as de-dollarisation, is not a conspiracy but rather the consequence of a series of interconnected factors reflecting changes in the global economic landscape. The declining relevance of the United States in the global economy, the growth of trade among emerging economies and the search for lower costs in international transactions are the main drivers of this phenomenon.

In 1944, the Bretton Woods Agreement determined the position of the US dollar as the world's major reserve currency. This dominance was closely linked to the post-war global economic power of the United States. Since then, the US share of world GDP has fallen from 40% to 15% regarding purchasing power parity (PPP).

The dynamics of global trade have also undergone significant changes. At the time of the signing of Bretton Woods, global exports accounted for about 10% of world GDP; today, they are about 60%. Today, US exports account for about 8% of the total, which is less than 5% of world GDP.

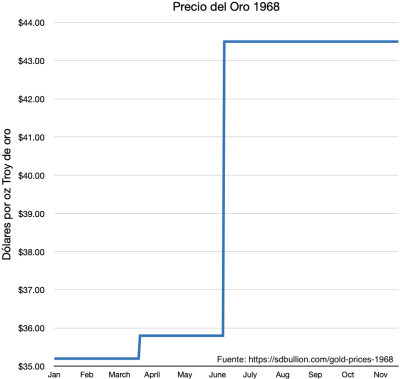

In 1971, President Nixon, faced with the problems of the US deficit, decided to unilaterally suspend the dollar's direct convertibility into gold and liberalise the exchange rate. Consequently, he ended the stability that the dollar agreed on under the Bretton Woods system, which redefined the international financial landscape and the relationship between the major currencies. This meant that the value of the dollar began to be determined by the forces of supply and demand in the foreign exchange market, introducing greater volatility in all exchange rates.

The end of the Bretton Woods system coincided with a process of growing trade, which has led to an increase in volume and diversification at the global level. Trade evolved considerably from the post-war period when trade flows between developed countries predominates, and prices are in US dollars.

From the 1970s onwards, central banks worldwide began to adopt the inflation targeting model, the first being Chile in 1973, and it became widespread by the 1980s, including the US Federal Reserve, to restore price stability. Although these policies achieved their objective, there is an interconnection between interest rates and the decline in economic growth. In the first decade of the 21st century, price and exchange rate stability benefited transactions in local currencies, eventually diminishing the role of the US dollar as an intermediary in international trade.

Trade between emerging economies accounts for about half of global trade. South-South trade does not need to use the US dollar as an intermediary currency; alternative currencies are available, which offer the potential to reduce transaction costs and make international trade more efficient.

The rise of global value chains (GVCs) reshaped how products go to market. At the heart of global value chains is the fragmentation of production processes. Complex goods are no longer manufactured solely in one place. Tasks are divided and allocated according to labour costs, resource availability and regional specialisation.

This change has led to greater interdependence between economies, which participate in different value chain stages to produce a final product. This model has exposed countries to certain risks, especially regarding exchange rates and the costs associated with international transactions.

Countries with currencies that do not belong to the Special Drawing Rights (SDR) must convert their currencies into dollars to participate in international trade, which entails additional costs. Conversion takes place when importing components and when exporting goods and services—the costs of double conversion lead to the search for alternatives that reduce transaction costs.

Some countries have resorted to alternatives such as bilateral swaps, whereby central banks exchange their currencies at a pre-specified exchange rate for a given period. This strategy eliminates the need for US dollar intermediation and allows companies to transact in their own or regional currencies, significantly reducing currency conversion costs. It facilitates trade and investment between countries, which can contribute to regional economic development and economic integration while lowering transaction costs. An example is the Brazilian and Argentina Central Bank's agreement to pay in local currency in October 2008. It is the same case with the China-Brasil agreement.

Alliances between developing countries play an important role. By reducing dependence on the dollar, countries can become more insulated from large fluctuations in the US foreign exchange market and protect their financial stability. These partnerships often involve the coordination of monetary and exchange rate policies. They may include the creation of regional currencies, the establishment of development banks and the implementation of alternative payment systems.

The Southern Common Market (MERCOSUR) has explored the possibility of creating a common currency based on a basket currency [O. Ugarteche (2021)] to facilitate regional trade and reduce the intermediation of the US dollar. The outcome of this was the agreement between the Brazilian central bank and the BCA in October 2008 and then between all MERCOSUR central banks.

The Association of Southeast Asian Nations (ASEAN) has implemented initiatives to promote the use of local currencies in regional trade and reduce the use of the US dollar, such as the Chiang Mai Initiative. This multilateral currency swap arrangement allows member countries to access loans in local currencies to stabilise their financial markets, but to date, it has never been used.

The BRICS countries have established their monetary and exchange rate policies by increasingly prioritising the currencies of their members in international trade. They have established the New Development Bank (NDB), which provides loans denominated in the national currencies of the member countries, and a Contingent Reserve Arrangement (CRA) to facilitate trade and financial transactions settled in their local currencies. They also use alternative payment systems like the Chinese Cross-Border Interbank Payment System (CIPS).

De-dollarisation is not limited to trade. The rise of the Shanghai Futures Exchange (SHFE) as a global benchmark for commodity pricing marks an important step in de-dollarising the international financial system.

Traditionally, the New York Mercantile Exchange (NYMEX) is the benchmark for wholesale, US dollar-denominated trading transactions. However, the growing volume of trading on the SHFE, with contracts settled in Chinese yuan, challenges the NYMEX's hegemony.

The US sanctions fragmented the global oil market. Traditionally, oil has been traded and priced almost exclusively in US dollars. However, Russian oil is traded in roubles, and oil from sanctioned countries such as Iran, Yemen, and Venezuela, to name a few, is traded in yuan. A further example is the futures trading of lithium hydroxide (used to produce EV batteries), done on the SHFE and denominated in yuan; there is no futures market for this material in the West.

This fragmentation has several implications. It makes it more difficult for the US to use oil as a geopolitical weapon, as sanctions on the US dollar would have a less significant impact on countries that no longer rely on the dollar for their oil transactions. It also limits the US's ability to use the dollar as a sanctions tool. As more countries and companies transact in other currencies, sanctions on the US dollar will have a less significant impact.

De-dollarisation is not an orchestrated conspiracy against the United States but a natural reflection of the evolving global economic landscape. The declining economic relevance of the US, the growth of trade among emerging economies and the search for lower international transaction costs are the driving forces behind this process. The dollar's decline is leading to a more significant financial fragmentation era with its currencies and payment systems. In the future, the dollar will coexist with other reserve currencies of the global south, bringing with it a new international monetary and financial system and a new architecture.

O. Ugarteche (2021). Elementos para la cooperación financiera regional. Universidad Nacional Autónoma de México, Instituto de Investigaciones Económicas.

Acerca del Renminbi

China se encuentra “internacionalizando” el renminbi (RMB), lo que significa un empuje exitoso para la adición de la moneda a la canasta del Fondo Monetario Internacional (FMI, en inglés) de los derechos especiales de giro (SDR, en inglés).

El uso internacional de esta moneda continua a la alza, a pesar de que es la quinta moneda más utilizada, esta solo representa el 2.5% en los pagos globales, esto según la Society for Worldwide Interbank Financial Telecommunication (SWIFT).

De 1994 a 2005 el valor del RMB se fijó al dólar americano, a principios de los 2000 acusado de manipular la moneda, esta comenzó a crecer. La nueva política permitía al renminbi apreciarse frente al dólar, por lo que el Banco Popular Chino (PBoC, en inglés) fijó arbitrariamente la paridad del tipo de cambio, el punto inicial para el intercambio diario del renminbi por dólar, y permitiendo que la moneda se cambie al 0.3% de la paridad del tipo de cambio (ahora se permite el 2% de la tasa de cambio fija).

Esto empezó lentamente, en los últimos 9 años la apreciación frente al dólar fue de 26%, de 8.27 RMB a 6.10 RMB. Esta moneda ahora se usa libremente con un rango de 2% de la tasa de cambio fija, pero en Agosto de 2015 se cambió la política del tipo de cambio, por lo que el precio no debe de estar tan lejos del tipo de cambio fijo.

La pregunta es: ¿Cómo hizo el banco central chino para que la moneda no se apreciara tanto? Esto fue por la compra y acaparamiento de monedas extranjeras. El PBoC decidió imprimir masivamente grandes montos de RMB para atraer monedas extranjeras al país, esto conocido como una intervención en el mercado de monedas. Esta fue la manera como el banco central chino consiguió 4 trillones de dólares en reservas.

En 2015, China empezó a presentar el problema opuesto, parcialmente causado por el sentimiento a la baja sobre la economía China, algunos inversionistas comenzaron a sacar su dinero del país, lo que convirtió al RMB en una moneda extranjera. Sí el capital continua saliendo de China, el PBoC tendrá más límites para detener la caída de la moneda, lo que llevaría a una posible devaluación.

En agosto de 2005, en medio de la campaña para que el RMB fuese parte de la canasta del SDR del IMF, el PBoC cambio el método de la tasa de cambio fija diaria (el RMB entrara a la canasta del SDR en octubre de 2016), el cambio en la política, puede ser vista como una posible devaluación, esto devaluando la moneda alrededor de 2% al día.

En diciembre de 2015, el PBoC anunció que eventualmente manejara el tipo de cambio con la canasta de monedas, en lugar de sólo el dólar americano. En enero de 2016, se vio que el RMB no fue débil en comparación del dólar en cinco años, sólo se deprecio alrededor del 7%, teniendo su punto más fuerte a principios de 2014.

En las campañas presidenciales de Donald Trump y Bernie Sanders, se ha acusado a China de manipulación en el tipo de cambio y se ha llamado a darle sanciones por la forma de los derechos compensatorios.

Según los cálculos de William R. Cline, el RMB no ha estado subvaluado desde finales de 2014, y esta subvaluación no excede el 5% desde finales de 2011. De octubre a febrero, el tipo de cambio real efectivo (REER, en inglés) ponderado por el comercio mide la fortaleza del RMB en comparación a otras monedas, subió un 3.9%, a pesar de que su tipo de cambio bilateral frente al dólar estadounidense cayó un 3%. Así que la moneda china no está ni sub ni sobrevaluada. El REER del dólar se incrementó un 8% en el mismo periodo.

China ha estado interviniendo el mercado cambiario de manera opuesta, ahora vende dólares para mantener al RMB caiga aún más, en lugar de comprar dólares para que se eleve. Las empresas chinas están encontrando menos atractivo comprar dólares y más atractivo comprar RMB, dado el riesgo de que la devaluación del dólar.

Según Cline, el dólar está sobrevaluado principalmente por la nueva fase a un retorno más normal de la política monetaria y altas tasas de interés en Estados Unidos, Europa y Japón, que mueven hacia la flexibilización monetaria. El dólar incremento la dependencia de los commodity a las monedas, que han caído. Puede ser un gran culpar a la fortaleza del dólar en la manipulación de la moneda por parte de China.

China continua tomando pasos para la integración de los mercados financieros, los datos sugieren cambios en el comportamiento del mercado exterior del RMB. Hace dos años, Kent Troutman y Joseph E. Gagnon escribieron un documento que muestra el crecimiento de los depósitos externos del RMB respondiendo grandes diferencias en el valor externo de los tipos de cambio internos y externos del RMB, conocidos como CNY y CNH.

Los autores creen que la respuesta de estos mercados depende del comportamiento de los exportadores e importadores chinos. Cuando el CNH tiene mayor valor que el CNY, los importadores chinos mandan dinero para pagar las importaciones en Hong Kong, lo que hace crecer el stock de los depósitos de CNH. Cuando el CNY tiene mayor valor que el CNH, los exportadores chinos mandan dinero para pagar las importaciones en Hong Kong, haciendo crecer el stock de depósitos de CNH y cuando el CNY tiene mayor valor que CNG, los exportadores chinos toman el pago en Hong Kong y repatrian sus ganancias a China continental hundiendo el stock de los depósitos de CNH.

Esta relación se observa desde mediados de 2010 a inicios de 2014, desde noviembre de 2015 esta relación ya no existe, una posible explicación de esta quiebra es la intervención del PBoC para reducir la propagación de los CNH y CNY, en febrero de 2016 el PBoC quito todos los límites para las compras extranjeras de bonos institucionales CNY, que puede recorrer un largo camino hacia la unificación de los mercados.

Estos controles de capital entre China continental y el resto del mundo previene el arbitraje que puede igualar los tipos de cambio entre CNH y CNY. Se cree que el mayor canal de arbitraje para prevenir ganancias de CNH o descuentos en CNY son las liquidaciones de los exportadores e importaciones.

Se anticipa que las autoridades chinas pronto devaluaran el RMB por una gran cantidad de RMB o por las fuerzas del mercado que eventualmente forzaran a una gran devaluación.

Esto se debe a varios factores, primero, el crecimiento de China es lento; segundo, el crecimiento de las exportaciones se tornó negativo en 2015 y continua hundiéndose; tercero, la moneda china se ha apreciado 55% en términos reales en promedio ponderado desde mediados de 2005 cuando China introdujo la flexibilidad del tipo de cambio; cuarto, las reservas de China han caído rápidamente debido a la fuga de capitales que las autoridades parecen incapaces de contener.

La depreciación es inevitable, China se está quedando sin reservas, de acuerdo con Kyle Bass, las reservas oficiales de China a finales de enero de 2016 estuvieron entre 2.2 a 2.3 trillones, no los 3.2 trillones de dólares que se anunciaron.

Este texto fue redactado con base a las siguientes notas: “A Primer on China’s Currency” de Sean Miner, “Is China’s Currency Fairly Valued” de William R. Cline, “A New Development in Offshore Renminbi” de Joseph E. Gagnon y “The Outlook for the Renminbi” de Nicholas R. Lardy.

| Adjunto | Tamaño |

|---|---|

| 577.13 KB |

- 10985 lecturas

Acerca del Renminbi.

- blog de resqueda

- 3819 lecturas

Acerca del Renminbi.

China se encuentra “internacionalizando” el renminbi (RMB), lo que significa un empuje exitoso para la adición de la moneda a la canasta del Fondo Monetario Internacional (FMI, en inglés) de los derechos especiales de giro (SDR, en inglés).

El uso internacional de esta moneda continua a la alza, a pesar de que es la quinta moneda más utilizada, esta solo representa el 2.5% en los pagos globales, esto según la Society for Worldwide Interbank Financial Telecommunication (SWIFT).

De 1994 a 2005 el valor del RMB se fijó al dólar americano, a principios de los 2000 acusado de manipular la moneda, esta comenzó a crecer. La nueva política permitía al renminbi apreciarse frente al dólar, por lo que el Banco Popular Chino (PBoC, en inglés) fijó arbitrariamente la paridad del tipo de cambio, el punto inicial para el intercambio diario del renminbi por dólar, y permitiendo que la moneda se cambie al 0.3% de la paridad del tipo de cambio (ahora se permite el 2% de la tasa de cambio fija).

Esto empezó lentamente, en los últimos 9 años la apreciación frente al dólar fue de 26%, de 8.27 RMB a 6.10 RMB. Esta moneda ahora se usa libremente con un rango de 2% de la tasa de cambio fija, pero en Agosto de 2015 se cambió la política del tipo de cambio, por lo que el precio no debe de estar tan lejos del tipo de cambio fijo.

La pregunta es: ¿Cómo hizo el banco central chino para que la moneda no se apreciara tanto? Esto fue por la compra y acaparamiento de monedas extranjeras. El PBoC decidió imprimir masivamente grandes montos de RMB para atraer monedas extranjeras al país, esto conocido como una intervención en el mercado de monedas. Esta fue la manera como el banco central chino consiguió 4 trillones de dólares en reservas.

En 2015, China empezó a presentar el problema opuesto, parcialmente causado por el sentimiento a la baja sobre la economía China, algunos inversionistas comenzaron a sacar su dinero del país, lo que convirtió al RMB en una moneda extranjera. Sí el capital continua saliendo de China, el PBoC tendrá más límites para detener la caída de la moneda, lo que llevaría a una posible devaluación.

En agosto de 2005, en medio de la campaña para que el RMB fuese parte de la canasta del SDR del IMF, el PBoC cambio el método de la tasa de cambio fija diaria (el RMB entrara a la canasta del SDR en octubre de 2016), el cambio en la política, puede ser vista como una posible devaluación, esto devaluando la moneda alrededor de 2% al día.

En diciembre de 2015, el PBoC anunció que eventualmente manejara el tipo de cambio con la canasta de monedas, en lugar de sólo el dólar americano. En enero de 2016, se vio que el RMB no fue débil en comparación del dólar en cinco años, sólo se deprecio alrededor del 7%, teniendo su punto más fuerte a principios de 2014.

En las campañas presidenciales de Donald Trump y Bernie Sanders, se ha acusado a China de manipulación en el tipo de cambio y se ha llamado a darle sanciones por la forma de los derechos compensatorios.

Según los cálculos de William R. Cline, el RMB no ha estado subvaluado desde finales de 2014, y esta subvaluación no excede el 5% desde finales de 2011. De octubre a febrero, el tipo de cambio real efectivo (REER, en inglés) ponderado por el comercio mide la fortaleza del RMB en comparación a otras monedas, subió un 3.9%, a pesar de que su tipo de cambio bilateral frente al dólar estadounidense cayó un 3%. Así que la moneda china no está ni sub ni sobrevaluada. El REER del dólar se incrementó un 8% en el mismo periodo.

China ha estado interviniendo el mercado cambiario de manera opuesta, ahora vende dólares para mantener al RMB caiga aún más, en lugar de comprar dólares para que se eleve. Las empresas chinas están encontrando menos atractivo comprar dólares y más atractivo comprar RMB, dado el riesgo de que la devaluación del dólar.

Según Cline, el dólar está sobrevaluado principalmente por la nueva fase a un retorno más normal de la política monetaria y altas tasas de interés en Estados Unidos, Europa y Japón, que mueven hacia la flexibilización monetaria. El dólar incremento la dependencia de los commodity a las monedas, que han caído. Puede ser un gran culpar a la fortaleza del dólar en la manipulación de la moneda por parte de China.

China continua tomando pasos para la integración de los mercados financieros, los datos sugieren cambios en el comportamiento del mercado exterior del RMB. Hace dos años, Kent Troutman y Joseph E. Gagnon escribieron un documento que muestra el crecimiento de los depósitos externos del RMB respondiendo grandes diferencias en el valor externo de los tipos de cambio internos y externos del RMB, conocidos como CNY y CNH.

Los autores creen que la respuesta de estos mercados depende del comportamiento de los exportadores e importadores chinos. Cuando el CNH tiene mayor valor que el CNY, los importadores chinos mandan dinero para pagar las importaciones en Hong Kong, lo que hace crecer el stock de los depósitos de CNH. Cuando el CNY tiene mayor valor que el CNH, los exportadores chinos mandan dinero para pagar las importaciones en Hong Kong, haciendo crecer el stock de depósitos de CNH y cuando el CNY tiene mayor valor que CNG, los exportadores chinos toman el pago en Hong Kong y repatrian sus ganancias a China continental hundiendo el stock de los depósitos de CNH.

Esta relación se observa desde mediados de 2010 a inicios de 2014, desde noviembre de 2015 esta relación ya no existe, una posible explicación de esta quiebra es la intervención del PBoC para reducir la propagación de los CNH y CNY, en febrero de 2016 el PBoC quito todos los límites para las compras extranjeras de bonos institucionales CNY, que puede recorrer un largo camino hacia la unificación de los mercados.

Estos controles de capital entre China continental y el resto del mundo previene el arbitraje que puede igualar los tipos de cambio entre CNH y CNY. Se cree que el mayor canal de arbitraje para prevenir ganancias de CNH o descuentos en CNY son las liquidaciones de los exportadores e importaciones.

Se anticipa que las autoridades chinas pronto devaluaran el RMB por una gran cantidad de RMB o por las fuerzas del mercado que eventualmente forzaran a una gran devaluación.

Esto se debe a varios factores, primero, el crecimiento de China es lento; segundo, el crecimiento de las exportaciones se tornó negativo en 2015 y continua hundiéndose; tercero, la moneda china se ha apreciado 55% en términos reales en promedio ponderado desde mediados de 2005 cuando China introdujo la flexibilidad del tipo de cambio; cuarto, las reservas de China han caído rápidamente debido a la fuga de capitales que las autoridades parecen incapaces de contener.

La depreciación es inevitable, China se está quedando sin reservas, de acuerdo con Kyle Bass, las reservas oficiales de China a finales de enero de 2016 estuvieron entre 2.2 a 2.3 trillones, no los 3.2 trillones de dólares que se anunciaron.

Este texto fue redactado con base a las siguientes notas: “A Primer on China’s Currency” de Sean Miner, “Is China’s Currency Fairly Valued” de William R. Cline, “A New Development in Offshore Renminbi” de Joseph E. Gagnon y “The Outlook for the Renminbi” de Nicholas R. Lardy.

Descargar aquí texto completo

Amanecer emergente: el ascenso económico del Lejano Oriente y sus consecuencias para el orden económico internacional

- blog de tvalencia

- 5042 lecturas